Июнь 2022 в цифрах: биткоин ниже $20 000, дисконт на stETH и крах известных криптокомпаний

Ключевое

- Ведущие криптовалюты закрыли худший квартал с 2011 года. Биткоин провалил уровень $20 000.

- Объем торгов на централизованных биржах сократился до значений декабря 2020 года.

- Некоторые ончейн-индикаторы подают сигналы к покупке биткоина.

- Доходы биткоин- и Ethereum-майнеров сократились на 26% и 52% соответственно.

- Эмитенты стейблкоинов сократили эмиссию. Исключением стал USDC от Circle.

- NFT-сегмент демонстрирует признаки лопнувшего пузыря.

- «Индекс страха и жадности» опустился до отметок августа 2019 года.

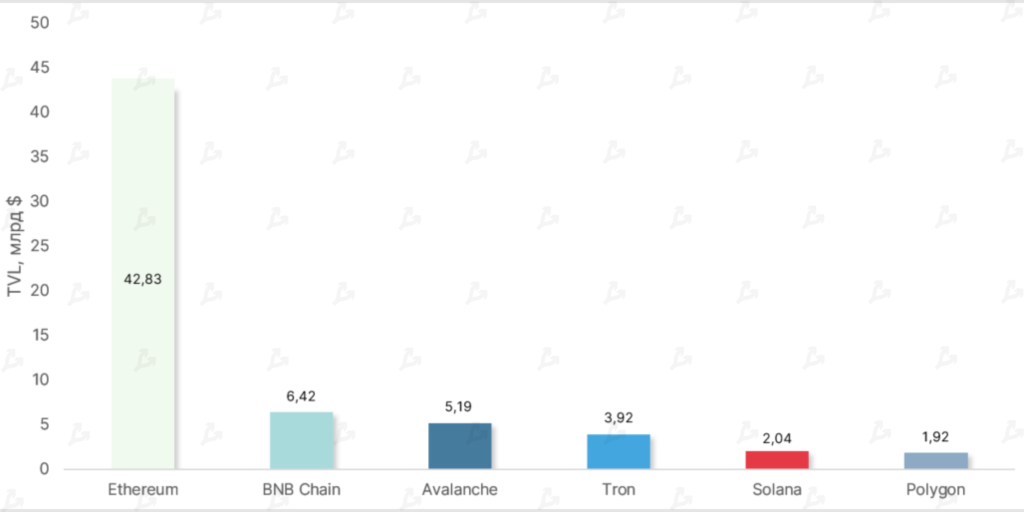

- Совокупная стоимость активов в DeFi-сегменте упала на 36%.

- Экосистема Avalanche вышла на третье место по TVL.

Динамика ведущих активов

Дневной график BTC/USDT биржи Binance. Данные: TradingView.

Дневной график BTC/USDT биржи Binance. Данные: TradingView.  Дневной график ETH/USDT биржи Binance. Данные: TradingView.

Дневной график ETH/USDT биржи Binance. Данные: TradingView.

- Июнь 2022 года и второй квартал в целом запомнились наиболее масштабной коррекцией c 2011 года. Начав месяц вблизи $32 000, курс биткоина обновил минимум с конца 2020 года на отметке $17 622 (18 июня на бирже Binance) и закрыл месяц ниже $20 000.

- Традиционно флагман потянул вниз весь крипторынок — в моменте общая капитализация опускалась ниже $800 млрд.

- Ethereum провалила ключевой психологический уровень поддержки в $1000. 18 июня курс достиг $881.

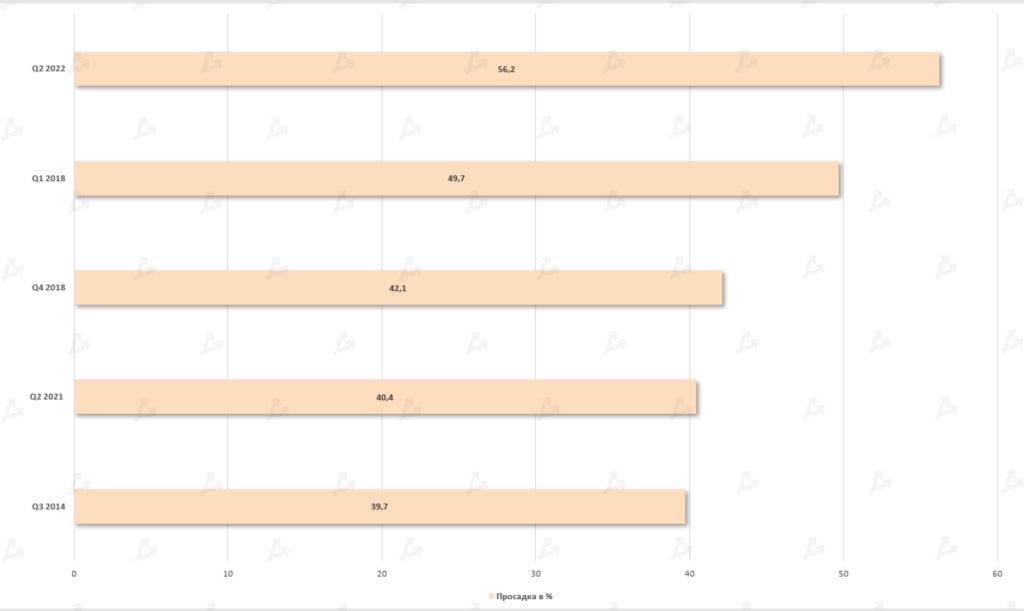

Худшие кварталы в истории биткоина. Данные: Coinglass.

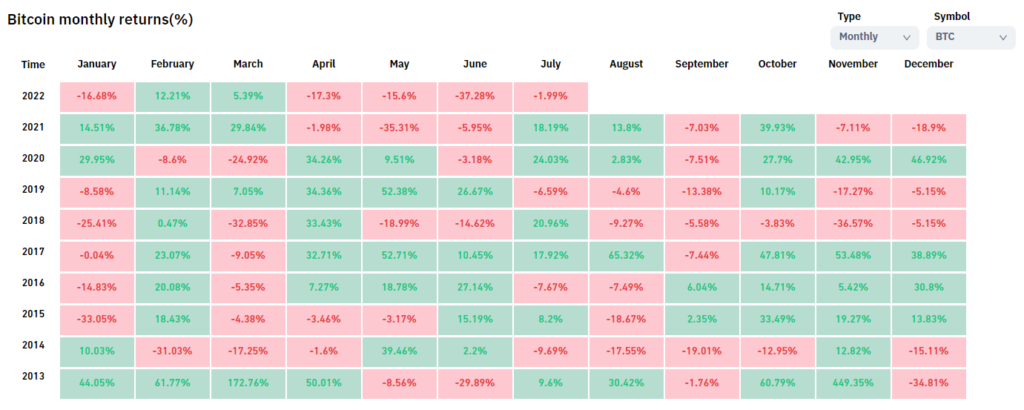

Худшие кварталы в истории биткоина. Данные: Coinglass.  Динамика биткоина по месяцам. Данные: Coinglass.

Динамика биткоина по месяцам. Данные: Coinglass.

- По итогам месяца биткоин просел на 37,3%. По результатам квартала (апрель-июнь) — на 56%.

- Стоимость Ethereum в июне упала на 44,8%, а по итогам квартала — на 67,3%.

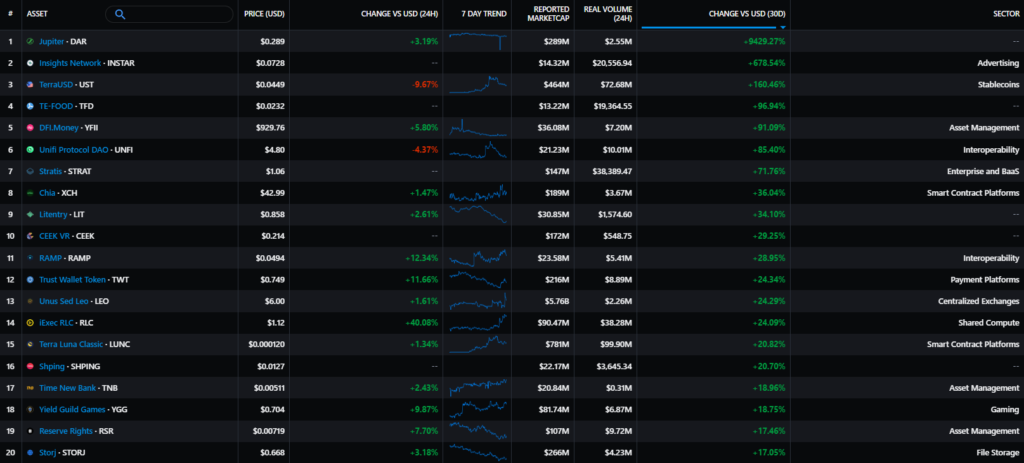

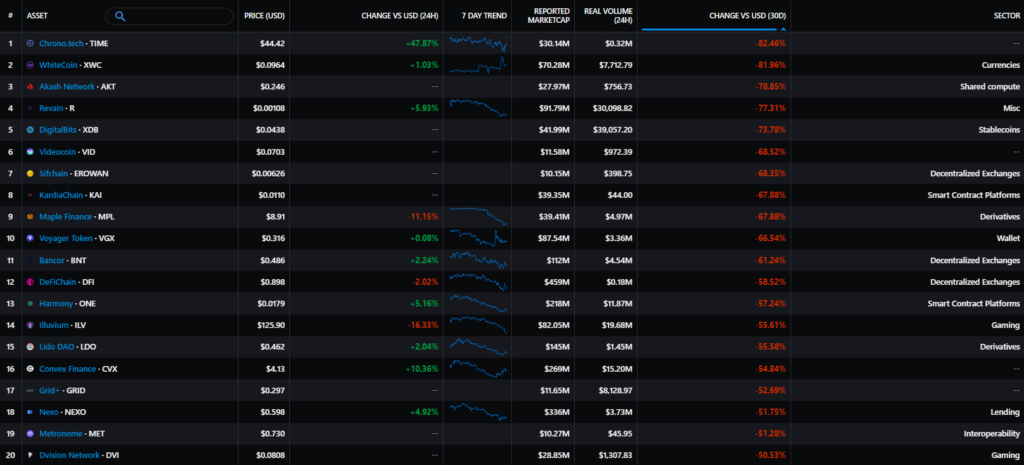

Gainers & Losers месяца. Данные: Messari.

Gainers & Losers месяца. Данные: Messari.

Негативную динамику, вызванную крахом Terra и UST, усилили проблемы у крупных компаний — Celsius, BlockFi и Three Arrows Capital (3AC). По мере падения курса биткоина упомянутые игроки столкнулись с кризисом ликвидности и оказались на грани банкротства. Ссылаясь на «экстремальные рыночные условия», Celsius остановила вывод средств пользователями. Камнем преткновения стали крупные займы структур в DeFi-инструментах и неспособность погасить кредитные обязательства.

- Среди активов с умеренной капитализацией позитивную динамику показали Terra Classic (LUNC) и TerraClassicUSD (USTC), Stratis (STRAT), Chia (XCH), Trust Wallet Token (TWT) и Unus Sed Leo (LEO) от Bitfinex.

- Худшие результаты зафиксировал Voyager (VGX), предоставивший фонду 3AC $655 млн в биткоине и стейблкоине USDC, и атакованные хакерами Harmony (ONE) и Convex Finance (CVX). Негативную динамику показал и токен протокола Lido (LDO) — эмитента потерявшего привязку к ETH синтетического актива stETH.

Акции связанных с криптовалютами компаний

MicroStrategy (MSTR):

-37%

Coinbase (COIN):

-39%

Bakkt (BKKT):

-27%

Galaxy Digital (GLXY):

-42%

Voyager Digital (VYGVF):

-83,8%

Динамика ценных бумаг майнинговых компаний

Canaan (CAN):

-14%

Ebang International (EBON):

-50%

Riot Blockchain (RIOT):

-42%

Hut 8 (HUT):

-48%

Marathon Digital (MARA):

-48%

В JPMorgan считают, что нуждающиеся в ликвидности майнинговые компании в третьем квартале способны и дальше оказывать понижающее давление на курс биткоина, если рентабельность добычи не повысится. На публичных майнеров сегодня приходится около 20% хешрейта.

В Bloomberg сообщили, что некоторые майнинговые компании столкнулись с проблемами в обслуживании займов, обеспечением по которым выступает оборудование для добычи биткоина. Ситуация возникла как из-за ухудшения рыночной конъюнктуры, так и из-за негативной переоценки ASIC-устройств. Под угрозу дефолта поставлены займы майнеров на $4 млрд.

Макроэкономический фон

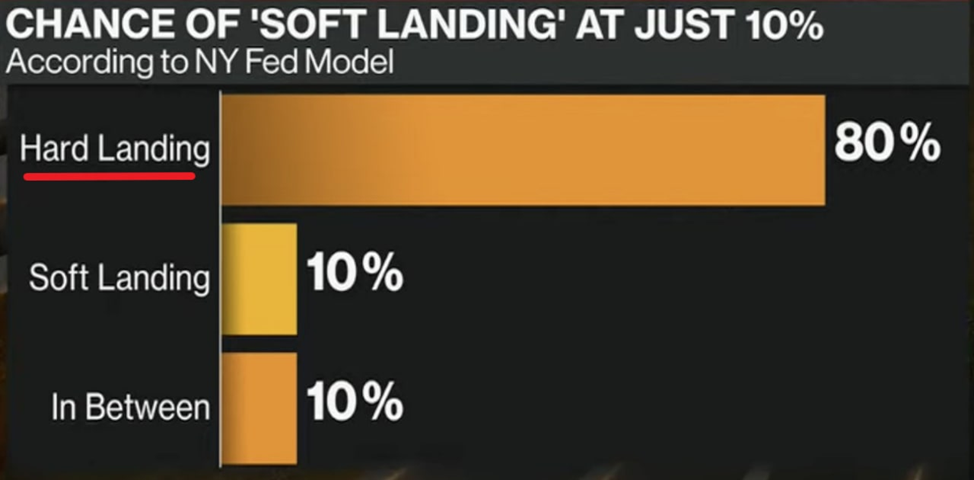

Вероятность «мягкой» и «жесткой посадки» экономики США, согласно модели ФРБ Нью-Йорка. Данные: Federal Reserve Bank of New York, Bloomberg.

Вероятность «мягкой» и «жесткой посадки» экономики США, согласно модели ФРБ Нью-Йорка. Данные: Federal Reserve Bank of New York, Bloomberg.

- По итогам заседания в июне ФРС повысила ключевую ставку сразу на 75 б. п. — до 1,5%-1,75%. Глава ЦБ Джером Пауэлл предупредил, что в июле шаг может составить 0,5%-0,75%. Фьючерсы оценивают вероятность в первом случае в 16,8%, во втором — в 83,2%.

- ЦБ готов бороться с высокой инфляцией посредством резкого торможения экономики. Макростатистика в июне содержала тревожные сигналы, но не стала однозначно указывать на начало рецессии. Это «гарантирует» ужесточение политики ФРС в июле и оставляет возможным повышение ставки на 50 б. п. сентябре.

- Сценарий перехода к отрицательной динамике ВВП становится все более актуальным. Модель ФРБ Нью-Йорка стала оценивать вероятность «жесткой посадки» в 80%. В Европе экономисты ждут рецессию уже к концу года.

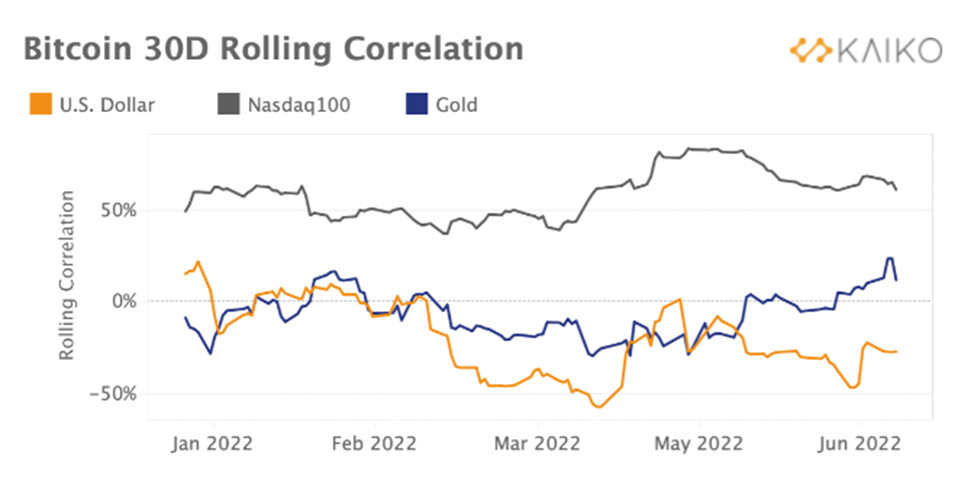

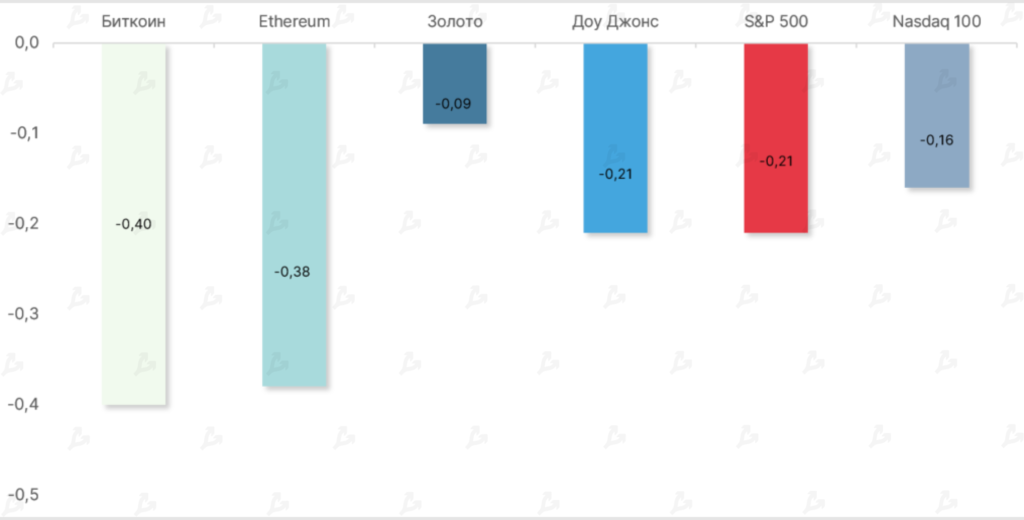

Корреляция биткоина с традиционными активами. Данные: Kaiko.

Корреляция биткоина с традиционными активами. Данные: Kaiko.

- Исторически медвежьи рынки акций в США наблюдались в течение всех периодов спада экономики. К развороту может подтолкнуть переход ФРС к циклу смягчения политики. Однако фьючерсы допускают такой сценарий не ранее июля 2023 года.

- Положительная корреляция биткоина с Nasdaq-100 и отрицательная с долларом отошла от экстремумов, но по-прежнему указывают на тесную ценовую взаимосвязь активов. По итогам второго квартала технологический индекс потерял более 20%, что оставляет шансы на технический отскок. Он может совпасть с началом нового сезона квартальных отчетов.

Рыночные настроения, корреляции и волатильность

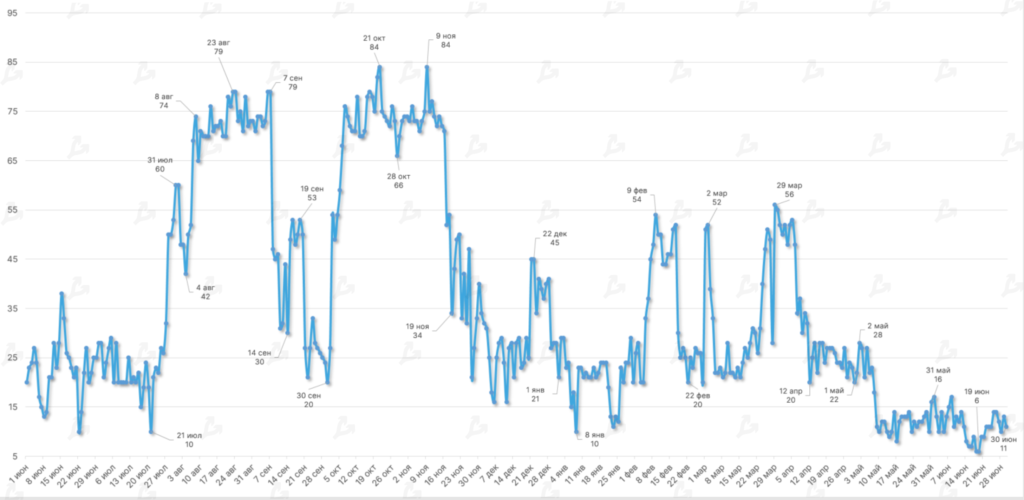

Динамика индекса страха и жадности. Данные: alternative.me.

Динамика индекса страха и жадности. Данные: alternative.me.

- В течение месяца «Индекс страха и жадности» находился на экстремально низких уровнях. 18 июня индикатор опустился до отметки 6 — впервые с августа 2019 года.

- На настроения инвесторов по-прежнему оказывают влияние негативные новости и слухи о различных участниках криптовалютной индустрии. Некоторые эксперты, например Чанпэн Чжао и Майк Новограц, отметили, что для банкротства слабых игроков и распродажи рухнувших активов потребуется время.

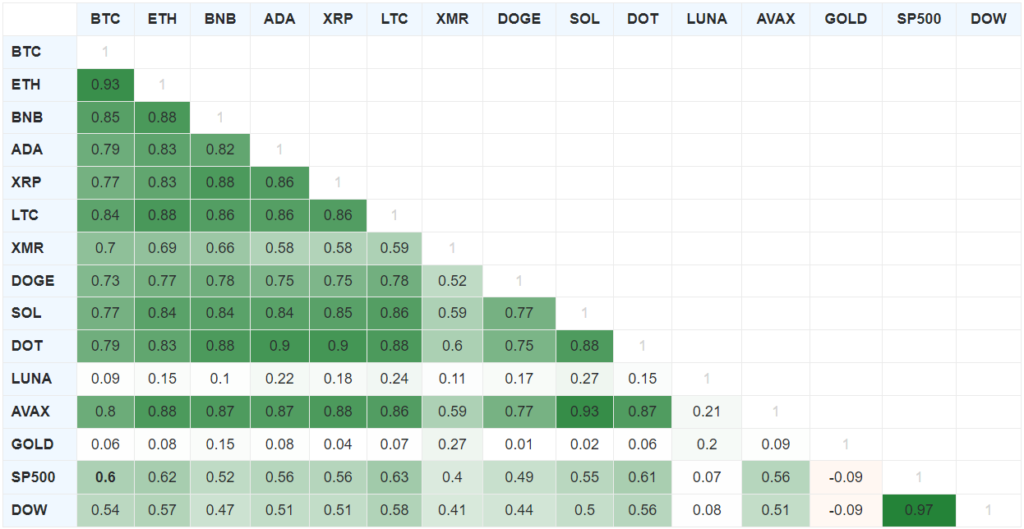

90-дневные показатели корреляции активов. Данные: BlockchainCenter.

90-дневные показатели корреляции активов. Данные: BlockchainCenter.

- В июне корреляция биткоина с американским фондовым рынком укрепилась. Сглаженный 90-дневной скользящей средней показатель составил 0,6 для индекса S&P 500 и 0,54 для Доу Джонса.

- Статистическая взаимосвязь первой криптовалюты с золотом сменила знак на положительный, но осталась достаточно слабой (0,06).

- По итогам месяца значительно укрепилась корреляция двух крупнейших цифровых активов. Это свидетельствует о присутствии на рынке сильного тренда.

Динамика коэффициента исторической волатильности цены биткоина. Данные: satochi.co.

Динамика коэффициента исторической волатильности цены биткоина. Данные: satochi.co.  30-дневный показатель коэффициента Шарпа. Данные: IntoTheBlock.

30-дневный показатель коэффициента Шарпа. Данные: IntoTheBlock.

- В июне усредненное значение коэффициента исторической волатильности цены биткоина (сглаженное 30-дневной средней) составило 3,46%. Это примерно соответствует майскому показателю (3,58%).

- Усредненный за 30 дней коэффициент Шарпа (не учитывает безрисковую ставку) биткоина указывает на то, что с поправкой на риск в июне биткоин был одним из худших активов.

- Для всех представленных инструментов показатель принял отрицательное значение, что является свидетельством глобальной рецессии.

Ончейн-данные

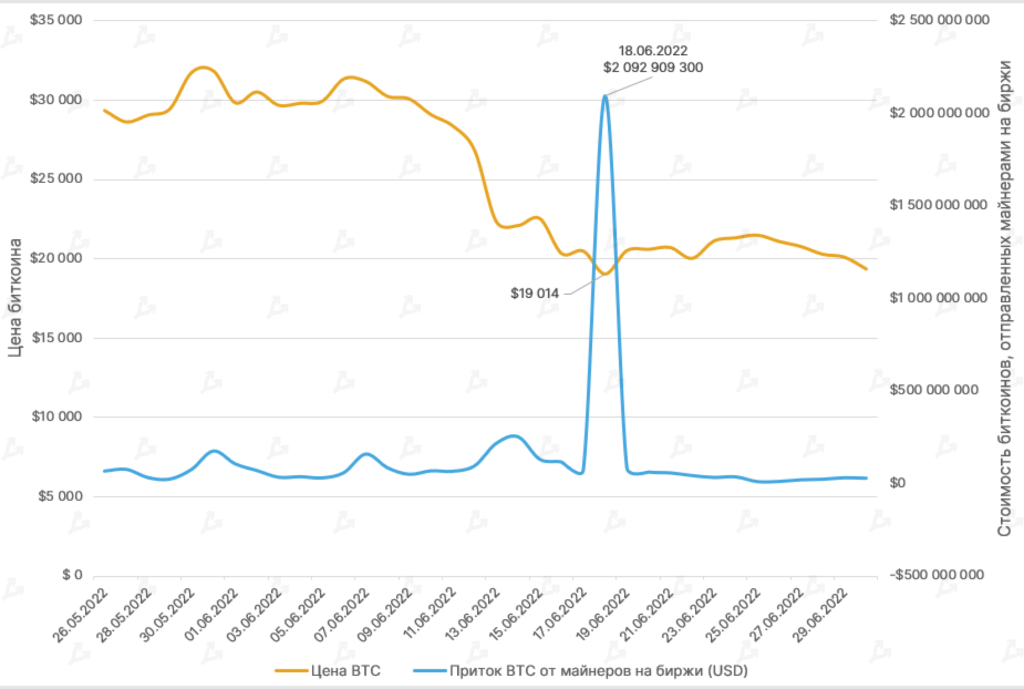

Динамика потока биткоинов от майнеров на адреса бирж. Данные: Coin Metrics.

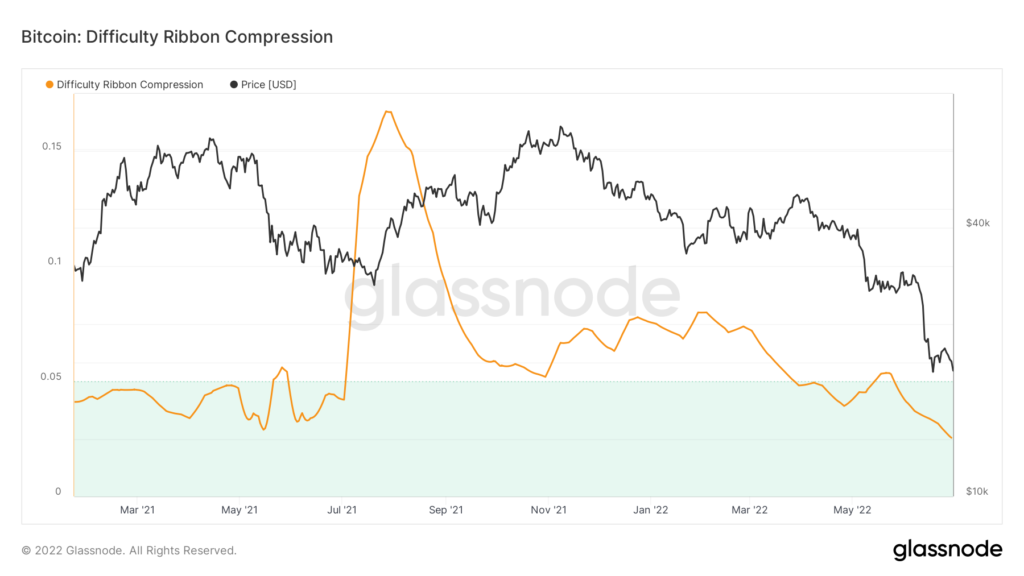

Динамика потока биткоинов от майнеров на адреса бирж. Данные: Coin Metrics.  Динамика индикатора Difficulty Ribbon Compression. Данные: Glassnode.

Динамика индикатора Difficulty Ribbon Compression. Данные: Glassnode.

- На фоне обвала биткоина зафиксирован значительный приток криптовалюты на централизованные биржи. 18 июня майнеры отправили на адреса торговых платформ цифровое золото стоимостью более $2 млрд.

- Такая динамика указывает на массированные продажи криптовалюты накануне и на фоне обвала, что во многом связано с резким падением доходности добычи.

- Основанный на «Ленте сложности» индикатор Difficulty Ribbon Compression с конца марта сигнализирует о наступлении благоприятного периода для покупки биткоина. «Зеленая зона» — признак сжатия ленты, что означает капитуляцию части майнеров.

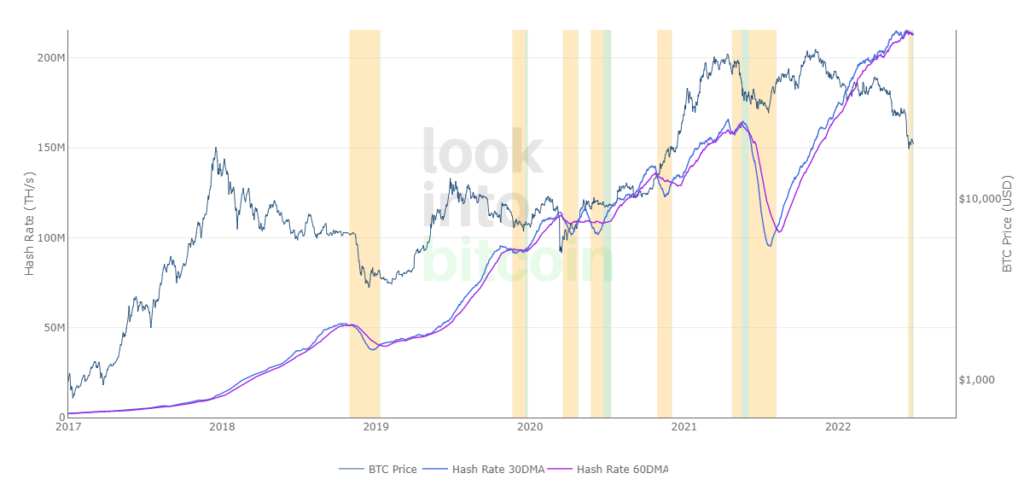

Динамика индикатора Hash Ribbons. Данные: LookIntoBitcoin.

Динамика индикатора Hash Ribbons. Данные: LookIntoBitcoin.  Динамика индикатора Puell Multiple. Данные: Glassnode.

Динамика индикатора Puell Multiple. Данные: Glassnode.

- Индикатор Hash Ribbons также недавно подтвердил тезис о капитуляции майнеров, войдя в «желтую зону» впервые с середины 2021 года.

- Значения индикатора The Puell Multiple в начале июня оказались в зеленом диапазоне, который означает перепроданность биткоина. В последний раз столь же низкие показатели метрика выдавала в декабре 2018 года.

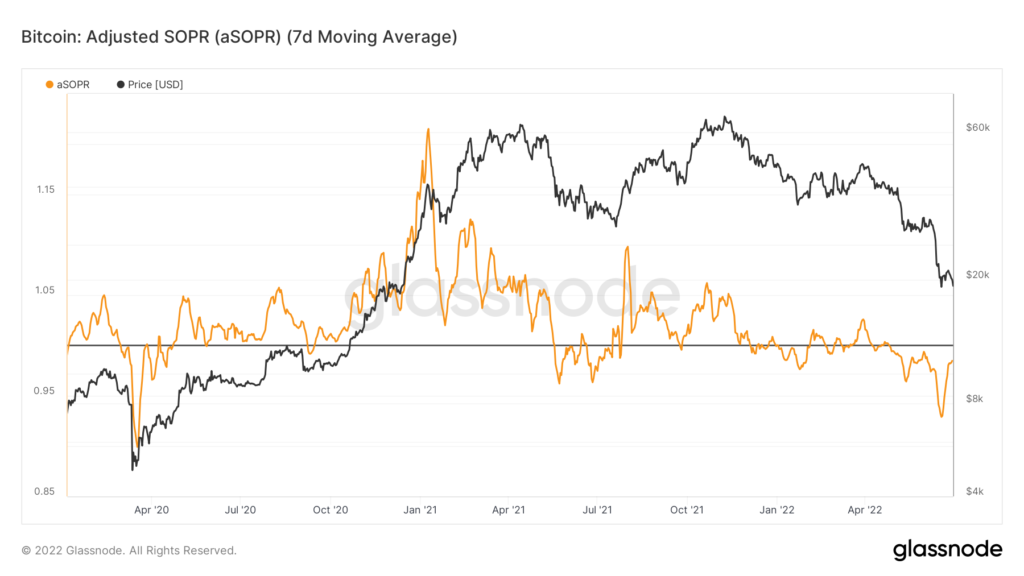

Динамика индикатора aSOPR. Данные: Glassnode.

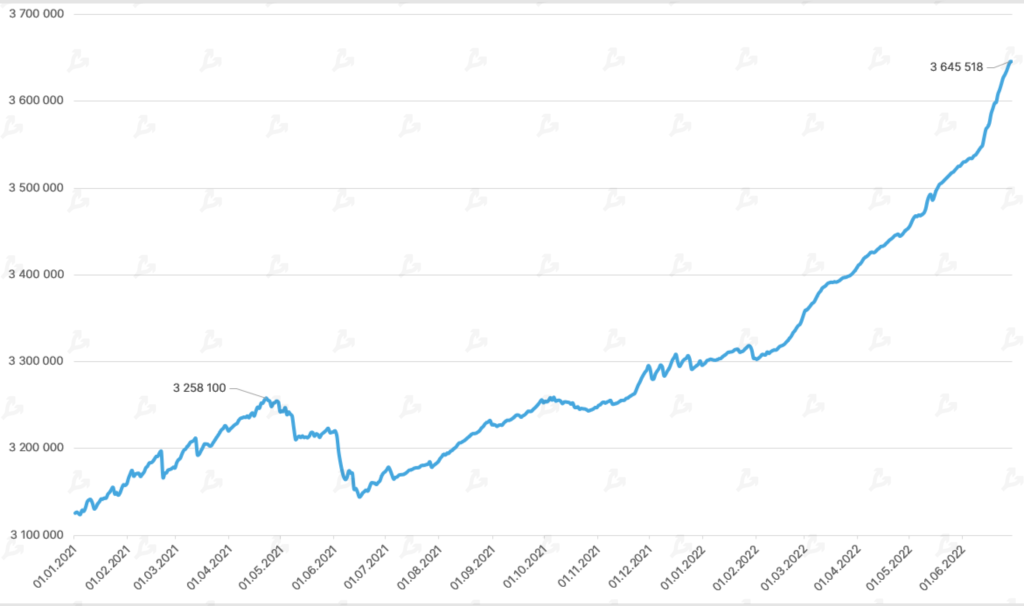

Динамика индикатора aSOPR. Данные: Glassnode.  Динамика числа адресов с балансами более 0,1 BTC. Данные: Glassnode.

Динамика числа адресов с балансами более 0,1 BTC. Данные: Glassnode.

- Ончейн-инструмент aSOPR (7 MA) упал до отметок времен «коронавирусного» краха марта 2020 года, когда цена биткоина достигла дна ниже уровня $4000.

- Значения aSOPR ниже 1 указывают на преобладание пессимистических настроений. Это также сигнал, что многие инвесторы в панике продают монеты ниже цены покупки.

- Однако на фоне обвала ускорился рост числа адресов с балансами более 0,1 BTC (+3% за последний месяц). Схожая динамика и по более крупным адресам розничных инвесторов. Это признак того, что некоторые участники рынка выкупали первую криптовалюту на просадках цены.

Ethereum

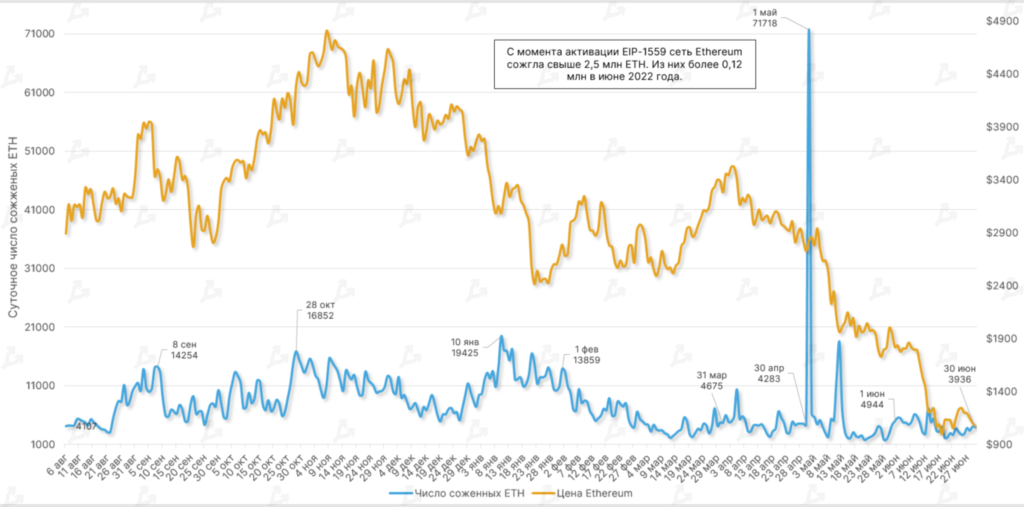

Динамика суточного числа сожженных ETH. Данные: Etherscan.

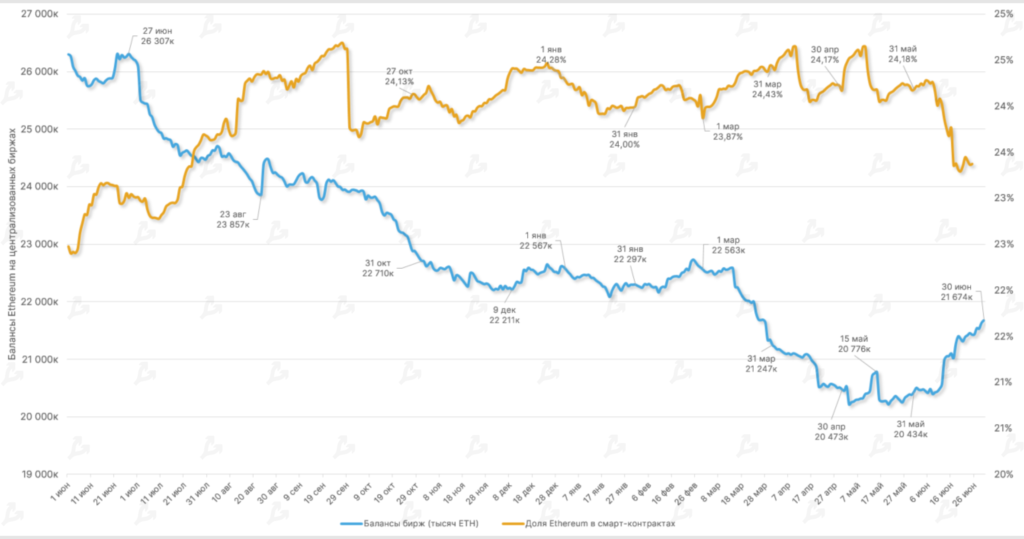

Динамика суточного числа сожженных ETH. Данные: Etherscan.  Балансы Ethereum на централизованных биржах и доля предложения ETH, задействованного в смарт-контрактах. Данные: Glassnode.

Балансы Ethereum на централизованных биржах и доля предложения ETH, задействованного в смарт-контрактах. Данные: Glassnode.

- С момента активации EIP-1559 в августе 2021 года сеть Ethereum вывела из обращения свыше 2,5 млн ETH. Из них более 120 000 монет протокол сжег в июне 2022 года.

- На протяжении всего месяца наблюдался приток монет на кошельки централизованных бирж, что обусловлено макроэкономическим кризисом и утратой паритета stETH с оригинальной криптовалютой.

- Доля заблокированных в смарт-контрактах децентрализованных приложений ETH незначительно снизилась. По итогам месяца показатель опустился к 23%.

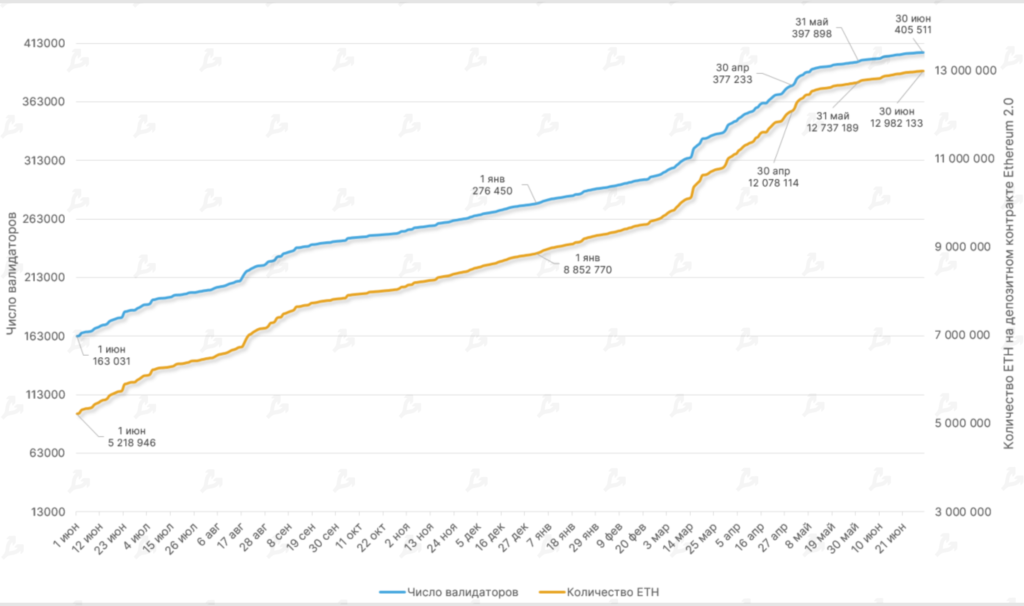

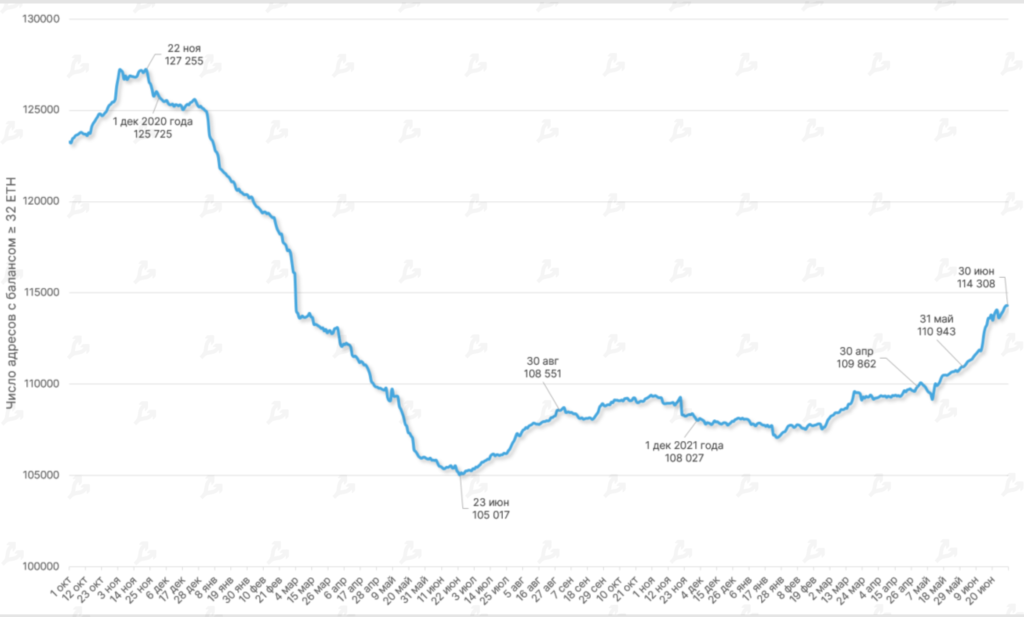

Динамика количества ETH на депозитном контракте Ethereum 2.0 и число валидаторов. Данные: Glassnode.

Динамика количества ETH на депозитном контракте Ethereum 2.0 и число валидаторов. Данные: Glassnode.  Динамика числа адресов Ethereum 2.0 с балансом ≥ 32 ETH. Данные: Glassnode.

Динамика числа адресов Ethereum 2.0 с балансом ≥ 32 ETH. Данные: Glassnode.

- По итогам июня количество ETH на депозитном контракте Ethereum 2.0 превысило 12,98 млн монет. За месяц показатель увеличился на 1,9%. Для сравнения — в мае рост составил 5,4%.

- Число валидаторов в сети Beacon Chain превысило 405 000. За месяц количество участников, взаимодействующих со второй итерацией Ethereum, увеличилось на 1,9%.

- Количество адресов с балансом ≥ 32 ETH росло на протяжении месяца. 30 июня показатель достиг отметки 114 308.

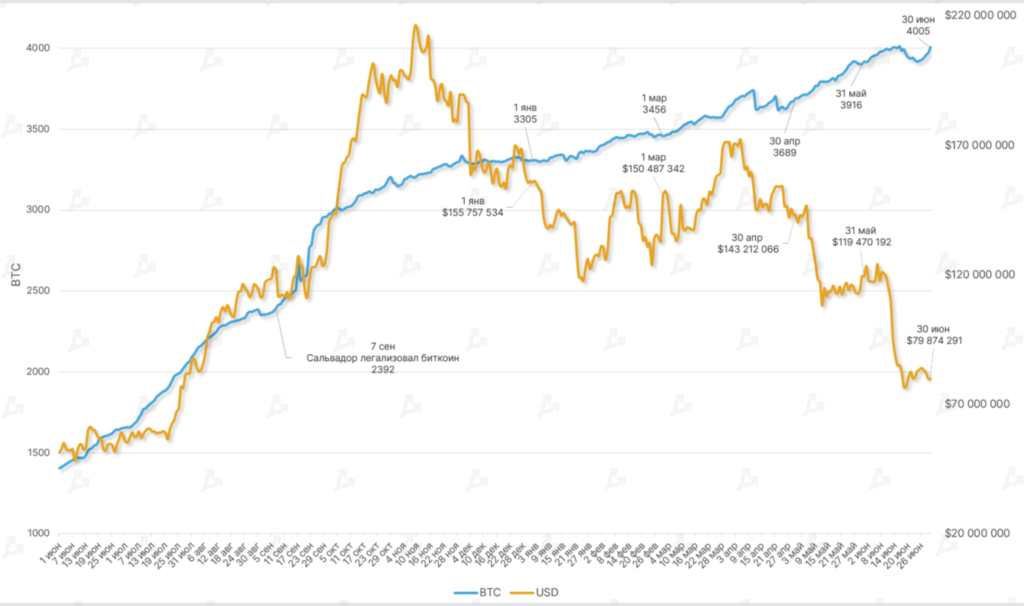

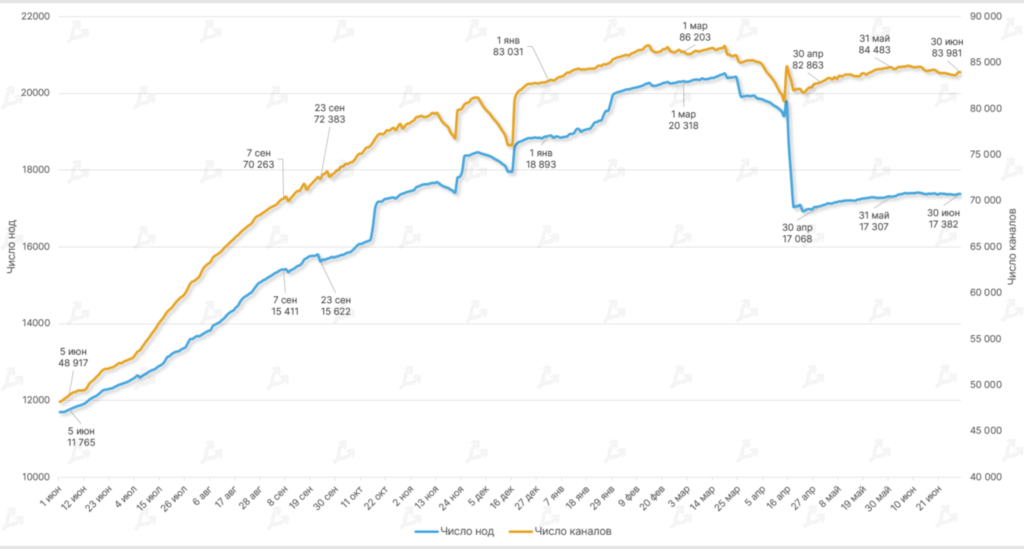

Lightning Network

Динамика емкости сети Lightning Network. Данные: Bitcoin Visuals.

Динамика емкости сети Lightning Network. Данные: Bitcoin Visuals.  Число нод и количество каналов сети Lightning Network. Данные: Glassnode.

Число нод и количество каналов сети Lightning Network. Данные: Glassnode.

- В июне емкость сети микроплатежей биткоина Lightning Network (LN) продолжала расти — по итогам месяца значение достигло 4005 BTC (3916 BTC в конце мая).

- Число нод и каналов LN в июне практически не изменилось: первый показатель вырос на 0,4%, второй снизился на 0,6%.

Майнинг, хешрейт, комиссии

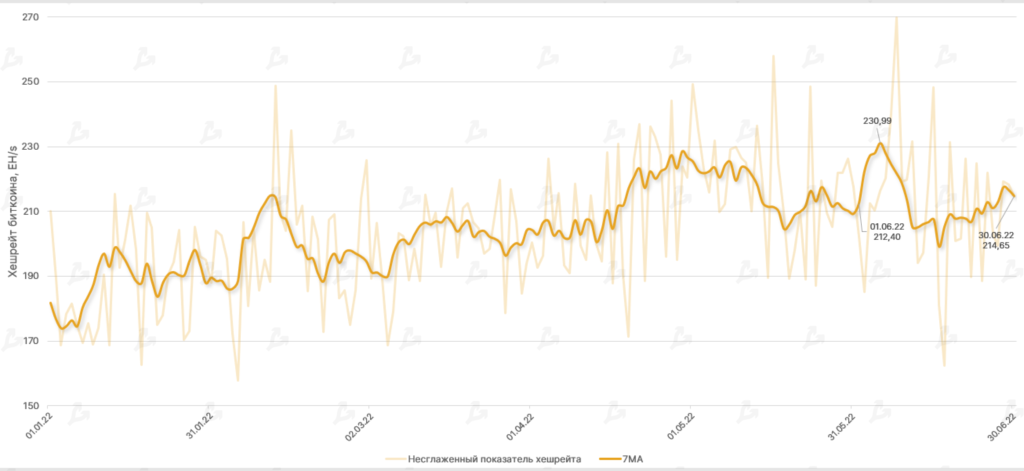

Динамика хешрейта биткоина, EH/s. Данные: Glassnode.

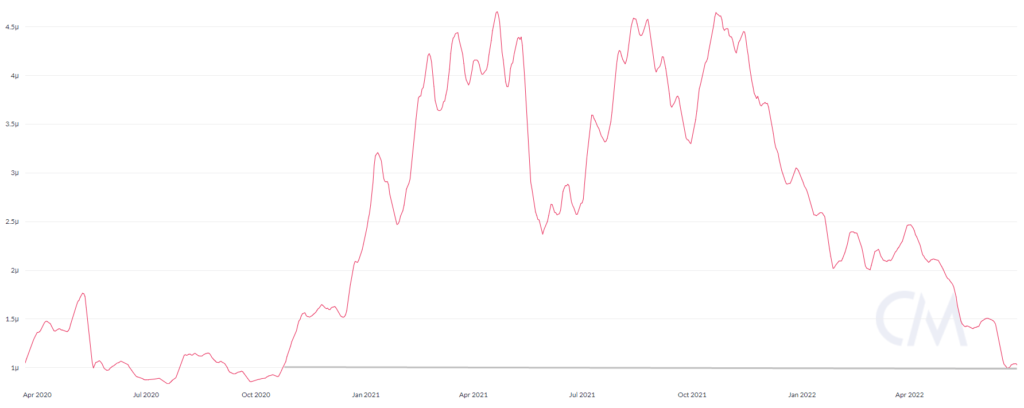

Динамика хешрейта биткоина, EH/s. Данные: Glassnode.  Динамика показателя хешпрайс. Данные: Coin Metrics.

Динамика показателя хешпрайс. Данные: Coin Metrics.

- По итогам июня хешрейт практически не изменился — сглаженный семидневной скользящей средней (7 MA) показатель вырос всего на 1%, до отметки 214,65 EH/s. Столь вялая динамика связана с возможным отключением части низкопроизводительных майнеров на фоне медвежьего рынка.

- Хешпрайс снизился до $0,09, что соответствует показателям октября 2020 года. В такой ситуации многие майнеры вынуждены продавать криптовалюту для покрытия издержек, оказывая давление на рынок.

- По расчетам исследователей Arcane Research, ASIC-майнер последнего поколения Antminer S19 приносит около $13 000 в расчете на один добытый BTC (при стоимости электроэнергии $40 за МВт∙ч). Устаревшие Antminer S9 уже работают в убыток.

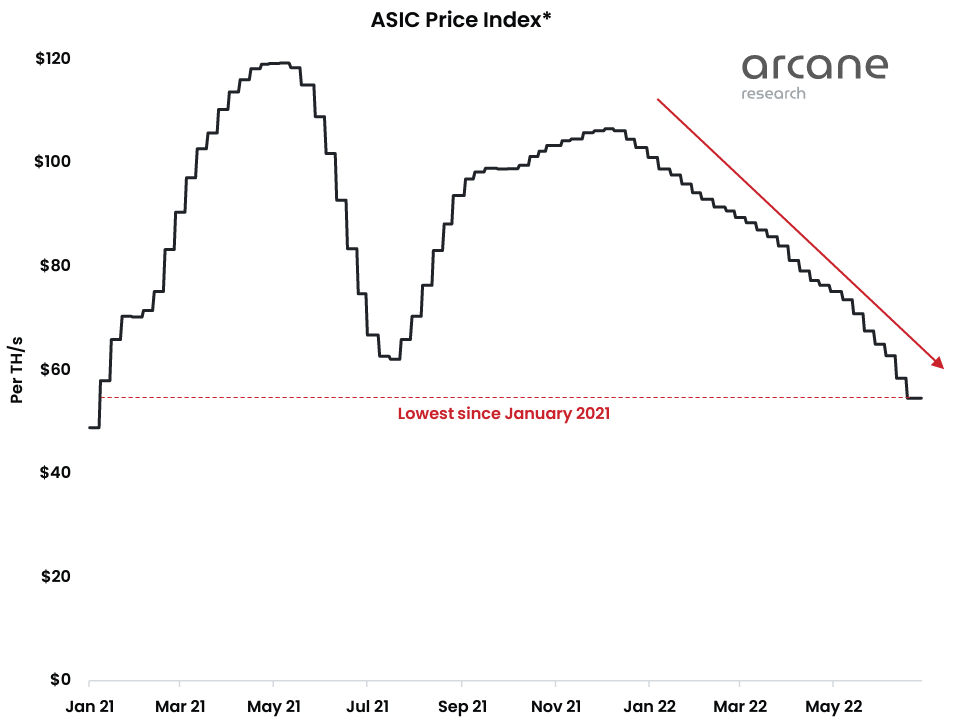

Динамика индекса ASIC Price. Данные: Arcane Research.

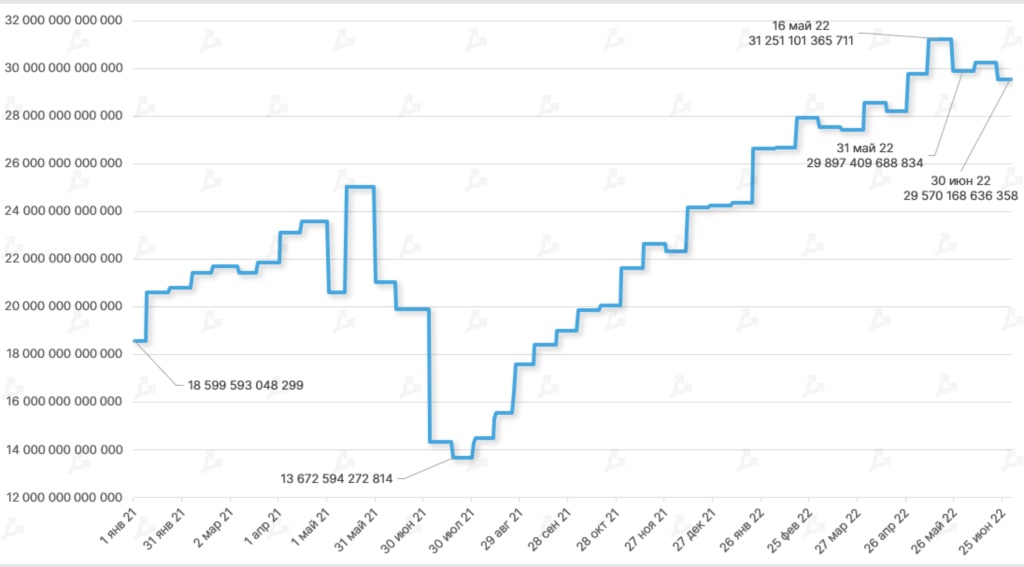

Динамика индекса ASIC Price. Данные: Arcane Research.  Динамика сложности добычи биткоина. Данные: Coin Metrics.

Динамика сложности добычи биткоина. Данные: Coin Metrics.

- Стоимость оборудования в расчете на терахеш майнинговой мощности упала ниже $60, что соответствует отметкам января 2021 года. При этом текущий хешпрайс примерно в два раза ниже отметок полуторагодовой давности. Это указывает на низкую рентабельность инвестиций в ASIC-майнеры.

- Сложность майнинга первой криптовалюты снизилась за месяц всего на 1% — до 29,57 Т. Показатель находится примерно на уровне, предшествующем майскому обвалу рынка.

- Относительно высокий показатель сложности на фоне снижения цены усугубляет положение майнеров. В такой ситуации уменьшается доходность добычи и увеличиваются затраты.

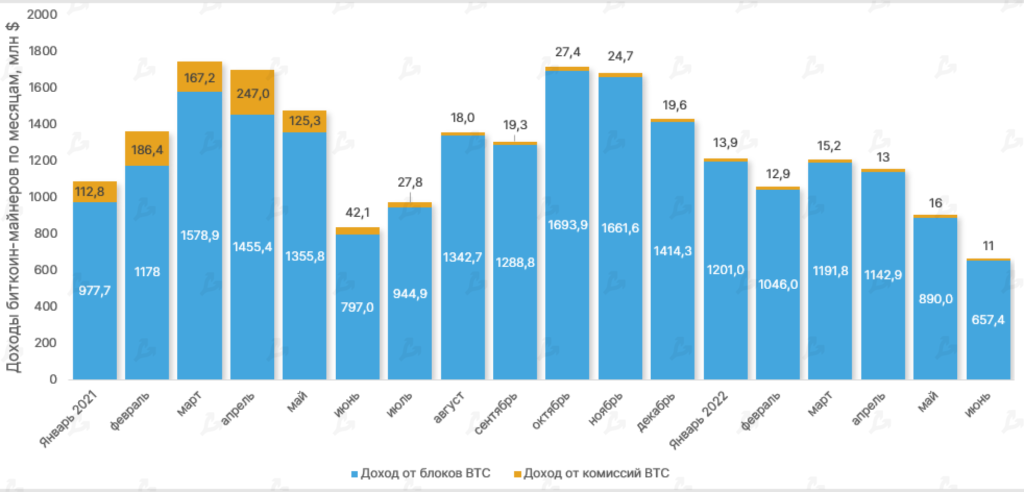

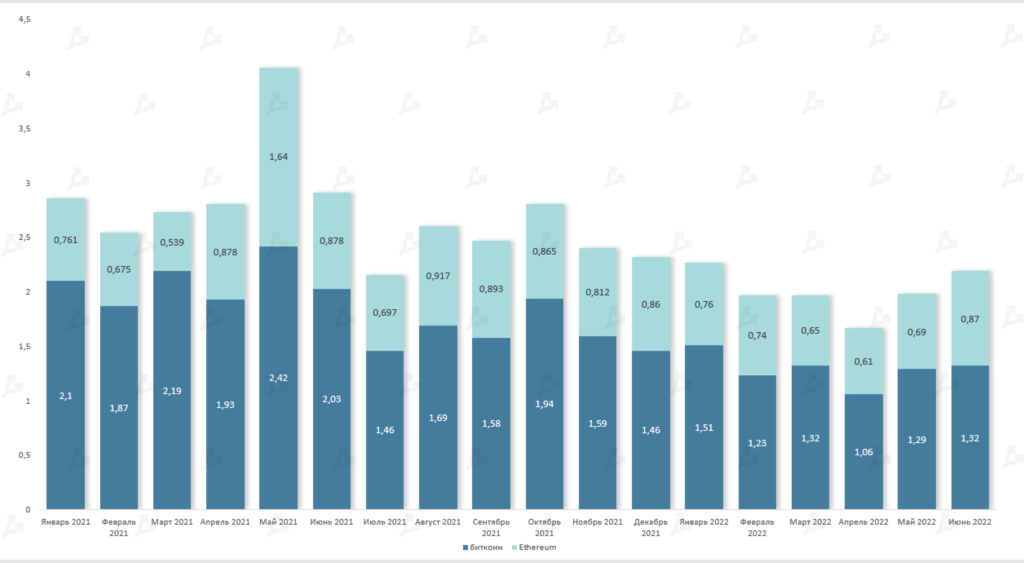

Доходы биткоин-майнеров по месяцам, млн $. Данные: Glassnode.

Доходы биткоин-майнеров по месяцам, млн $. Данные: Glassnode.  Доходы Ethereum-майнеров по месяцам, млн $. Данные: Glassnode.

Доходы Ethereum-майнеров по месяцам, млн $. Данные: Glassnode.

- В июне общий доход биткоин-майнеров снизился на 26%, составив $668 млн. Показатель ускоренно падает с марта.

- Общий доход Ethereum-майнеров снизился на 52% — за месяц добыто эфира на $694 млн. Это меньше, чем в январе 2021 года ($798 млн).

- Вышеприведенные показатели — еще один аргумент в пользу капитуляции майнеров и вероятного дна рыночного цикла.

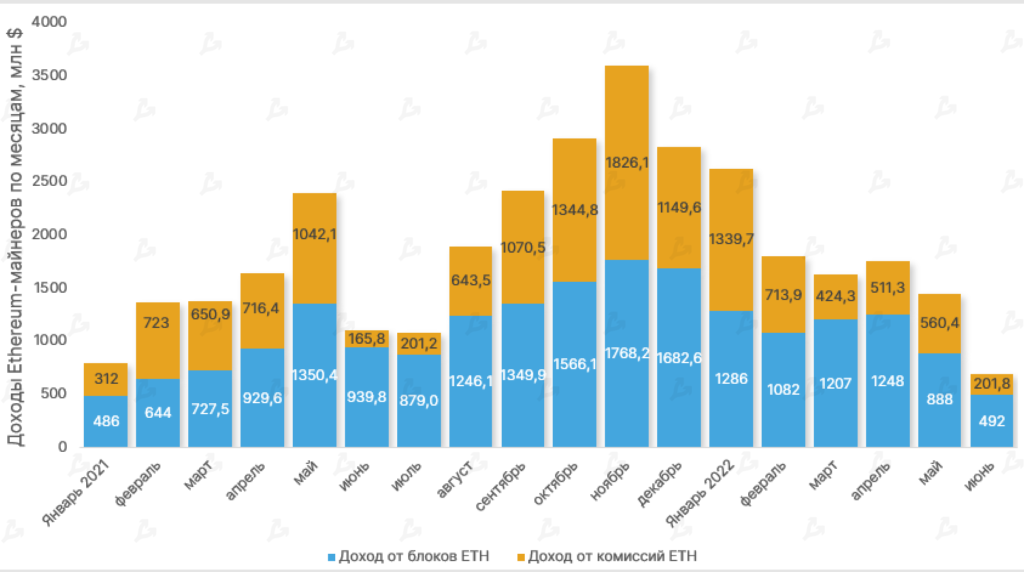

Динамика средней комиссии за BTC- и ETH-транзакцию. Данные: Glassnode.

Динамика средней комиссии за BTC- и ETH-транзакцию. Данные: Glassnode.

- Средняя комиссия за Ethereum-транзакцию снизилась за месяц на 53,7% — до отметки $4,27, сопоставимой со значениями июля 2021 года.

- Во второй половине июня средняя комиссия за биткоин-транзакцию не поднималась выше отметки $2.

- Основная причина столь низких значений — охлаждение ончейн-активности на фоне медвежьих настроений.

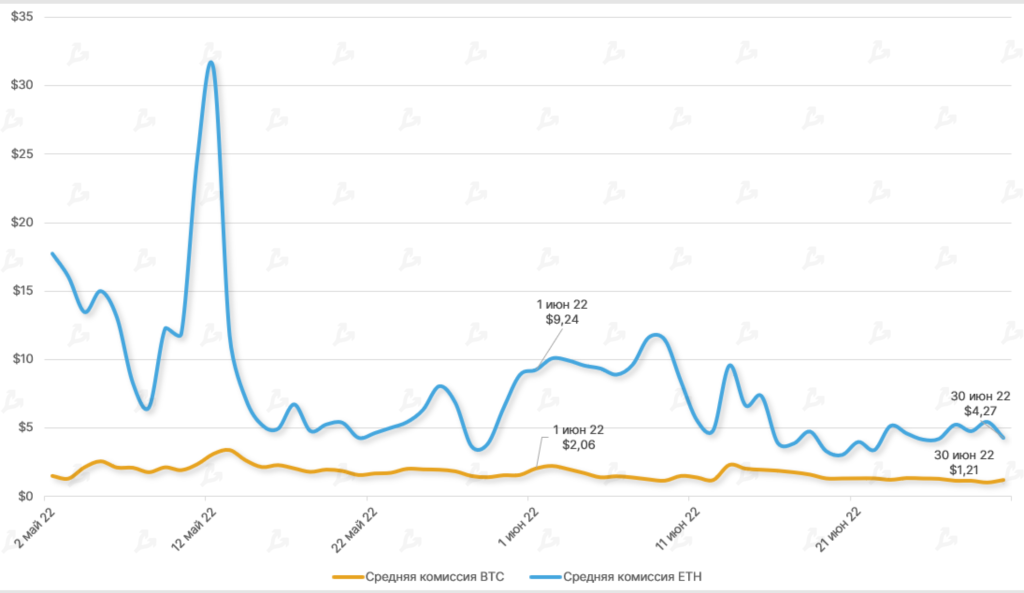

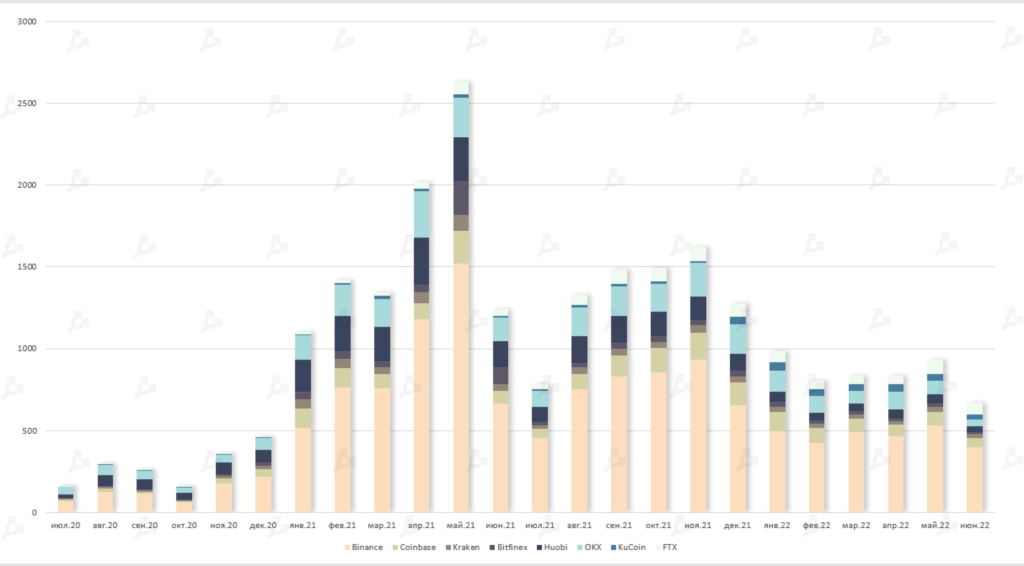

Объем торгов

Объем торгов на ведущих спотовых биржах, млрд $. Данные: The Block.

Объем торгов на ведущих спотовых биржах, млрд $. Данные: The Block.

- В июне объем торгов на криптовалютных биржах обновил минимум с декабря 2020 года на отметке $672 млрд.

- В разрезе платформ неизменным лидером остается Binance ($398 млрд). FTX вновь опередила Coinbase и OKX — $72 млрд против $59 млрд и $41 млрд соответственно.

Фьючерсы и опционы

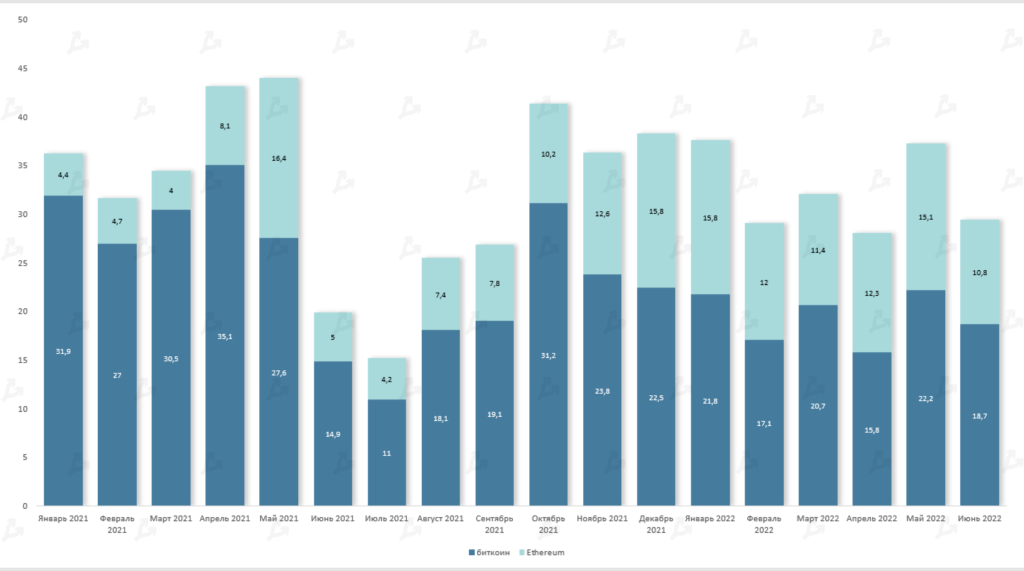

Объем торгов фьючерсами на биткоин и Ethereum, трлн $. Данные: Glassnode.

Объем торгов фьючерсами на биткоин и Ethereum, трлн $. Данные: Glassnode.  Объем торгов опционами на биткоин и Ethereum, млрд $. Данные: Glassnode.

Объем торгов опционами на биткоин и Ethereum, млрд $. Данные: Glassnode.

- В июне пользователи проявили значительный интерес к производным инструментам на базе биткоина и Ethereum. Объем торгов фьючерсами оказался самым высоким во втором квартале ($1,32 трлн для биткоина и $0,87 трлн для Ethereum).

- Открытый интерес (совокупный объем открытых позиций) сократился за месяц с $16 млрд до $10,4 млрд, в то время как суточные ликвидации 13 июня превысили $1 млрд.

DeFi

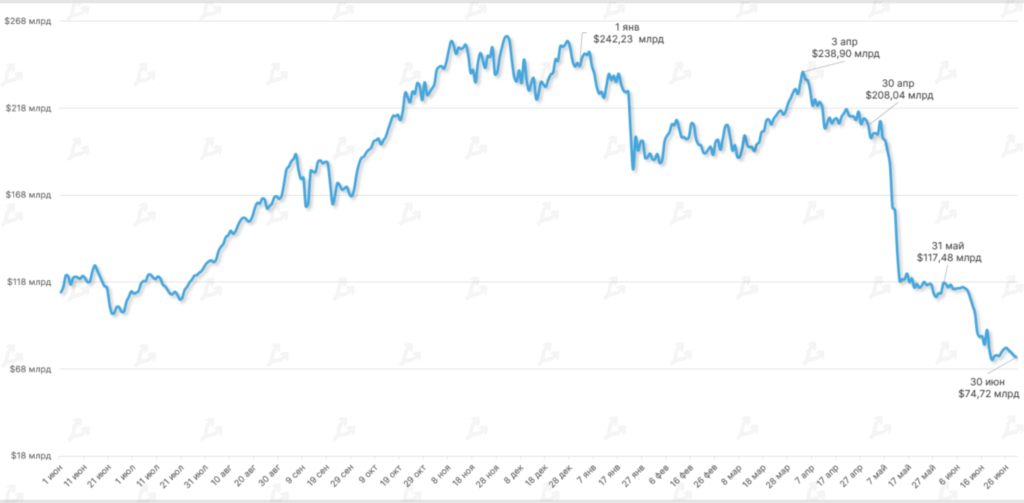

Динамика стоимости средств, заблокированных в DeFi-секторе. Данные: DeFi Llama.

Динамика стоимости средств, заблокированных в DeFi-секторе. Данные: DeFi Llama.  Топ экосистем по стоимости заблокированных средств, млрд $. Данные: DeFi Llama.

Топ экосистем по стоимости заблокированных средств, млрд $. Данные: DeFi Llama.

- В июне объем заблокированных средств (TVL) в смарт-контрактах децентрализованных приложений снизился на 36%, до $74,72 млрд. Причина — кризис на криптовалютном рынке, вызванный макроэкономическими факторами, проблемами крупных игроков индустрии и ситуацией вокруг stETH.

- TVL бессменного лидера — Ethereum — упал до $42,83 млрд ($71,98 млрд в мае). Выраженный в ETH показатель, напротив, вырос на 11% — 40,27 млн ETH против 37,74 млн ETH в конце мая.

- Экосистема Avalanche вышла на третье место объему заблокированных средств. За месяц приток ликвидности в приложения на базе этой сети составил 111,32 млн AVAX (+53% к маю). Отчасти это обусловлено запуском кроссчейн-моста с биткоином.

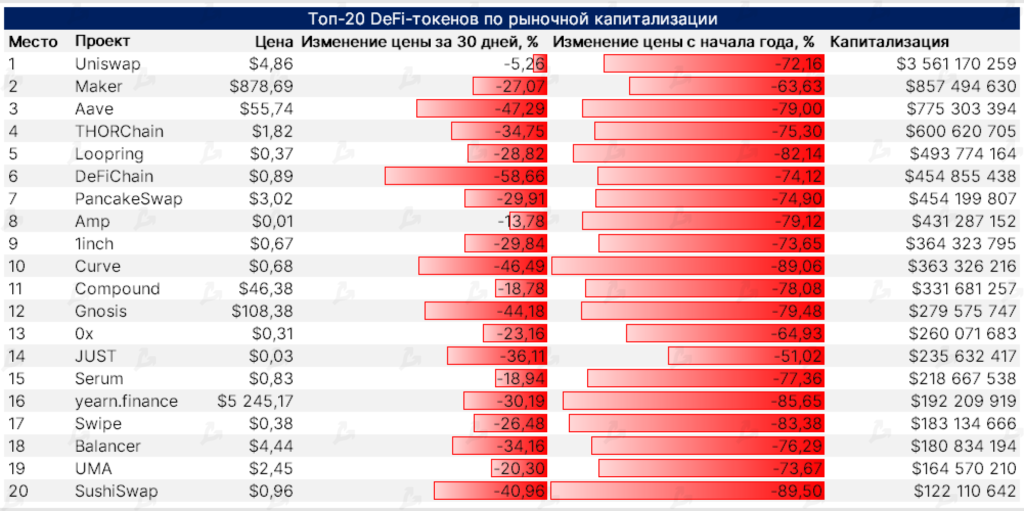

Топ-20 монет DeFi-проектов по рыночной капитализации. Данные: Messari (по состоянию на 01.07.2022).

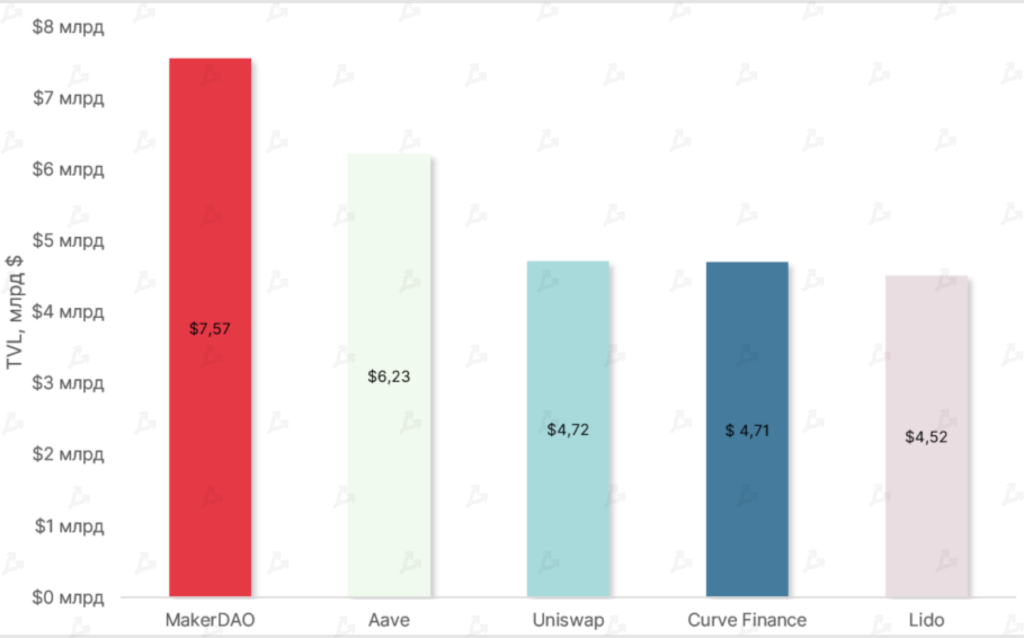

Топ-20 монет DeFi-проектов по рыночной капитализации. Данные: Messari (по состоянию на 01.07.2022).  Топ-5 DeFi-проектов на базе Ethereum по стоимости заблокированных средств, млрд $. Данные: DeFi Llama (по состоянию на 01.07.2022).

Топ-5 DeFi-проектов на базе Ethereum по стоимости заблокированных средств, млрд $. Данные: DeFi Llama (по состоянию на 01.07.2022).

- В июле все токены DeFi-сегмента из топ-20 по капитализации оказались в красной зоне. Подобная динамика наблюдается уже третий месяц подряд.

- Хуже всех проявил себя нативный токен блокчейн-платформы DeFiChain (-58%).

- В лидерах падения также оказались токены Aave и Curve. С этими платформами активно взаимодействовали Celsius и Three Arrows Capital, которые столкнулись с кризисом ликвидности и оказали негативное влияние на весь рынок.

- Среди проектов на Ethereum лидерство по TVL вновь перешло к платформе MakerDAO ($7,57 млрд). На втором месте Aave с $6,23 млрд.

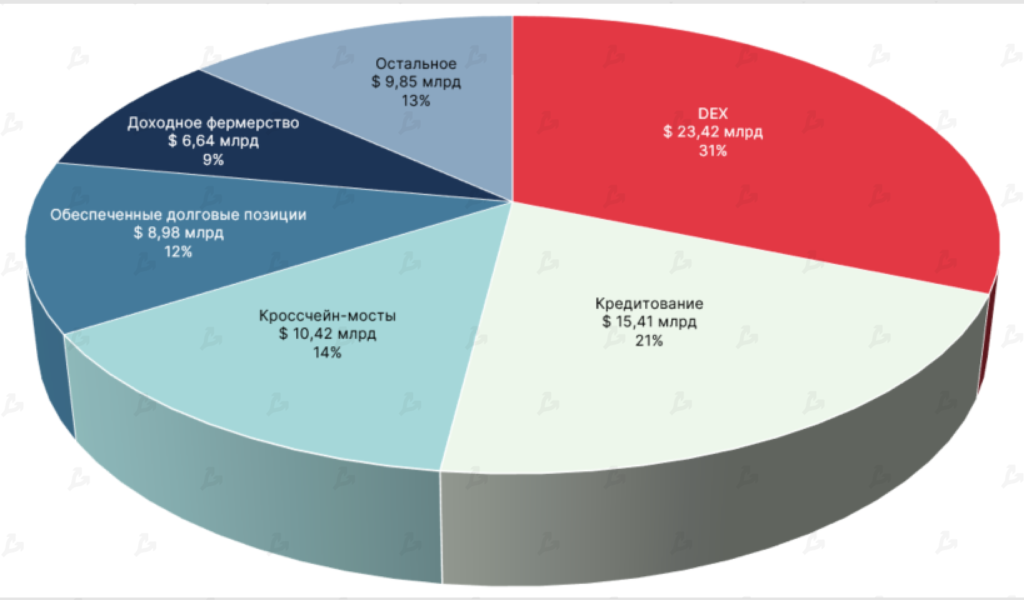

TVL по основным категориям децентрализованных приложений. Данные: DeFi Llama.

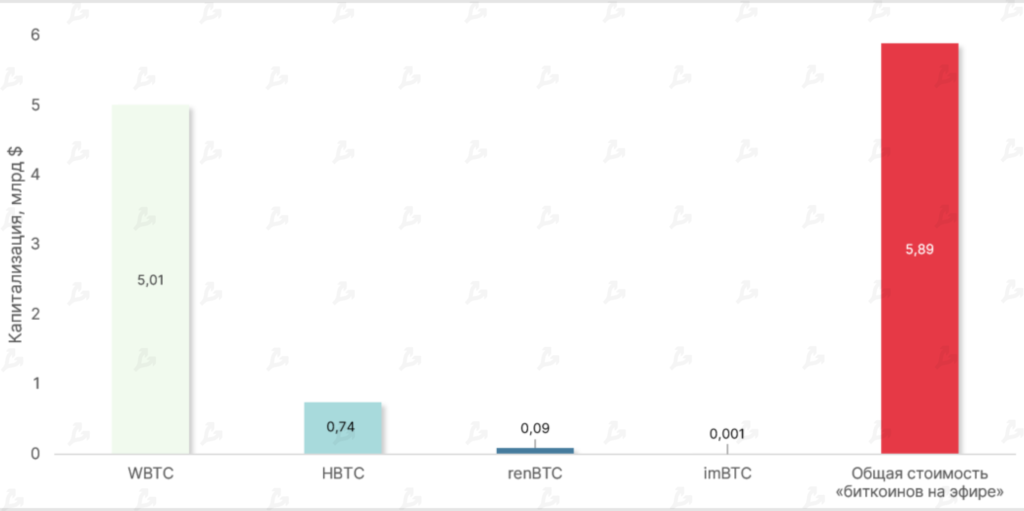

TVL по основным категориям децентрализованных приложений. Данные: DeFi Llama.  Капитализация популярных биткоинов на Ethereum, млрд $. Данные: Dune Analytics.

Капитализация популярных биткоинов на Ethereum, млрд $. Данные: Dune Analytics.

- В июне усилилось доминирование сегмента децентрализованных бирж в совокупном TVL сектора DeFi. В смарт-контрактах этих приложений заблокировано более $24 млрд (31% против 28% в мае).

- На втором месте расположились лендинговые сервисы с показателем $15,41 млрд, на третьем — кроссчейн-мосты ($10,42 млрд).

- По итогам мая общая капитализация «биткоинов на эфире» упала до $5,89 — сокращение практически вдвое по сравнению с майским показателем ($10,15 млрд).

- Индекс доминирования WBTC стабильно держится выше 85%. По итогам июня капитализация актива составила $5,01 млрд.

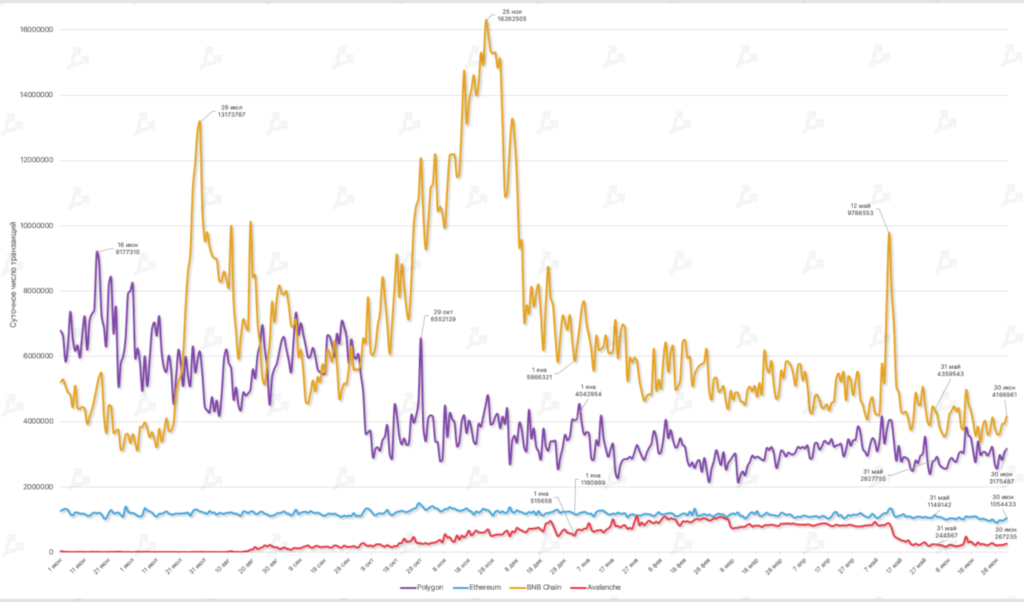

Динамика дневного числа транзакций в экосистемах Polygon, Ethereum, Binance Smart Chain и Avalanche. Данные: PolygonScan, Etherscan, BscScan, SnowTrace.

Динамика дневного числа транзакций в экосистемах Polygon, Ethereum, Binance Smart Chain и Avalanche. Данные: PolygonScan, Etherscan, BscScan, SnowTrace.

В июне среднесуточное число транзакций во всех рассматриваемых сетях снизилось по сравнению с маем. В Ethereum показатель упал на 8%, BNB Chain — на 18%, Polygon — на 4,5%, Avalanche (без учета трафика в подсетях) — 53%.

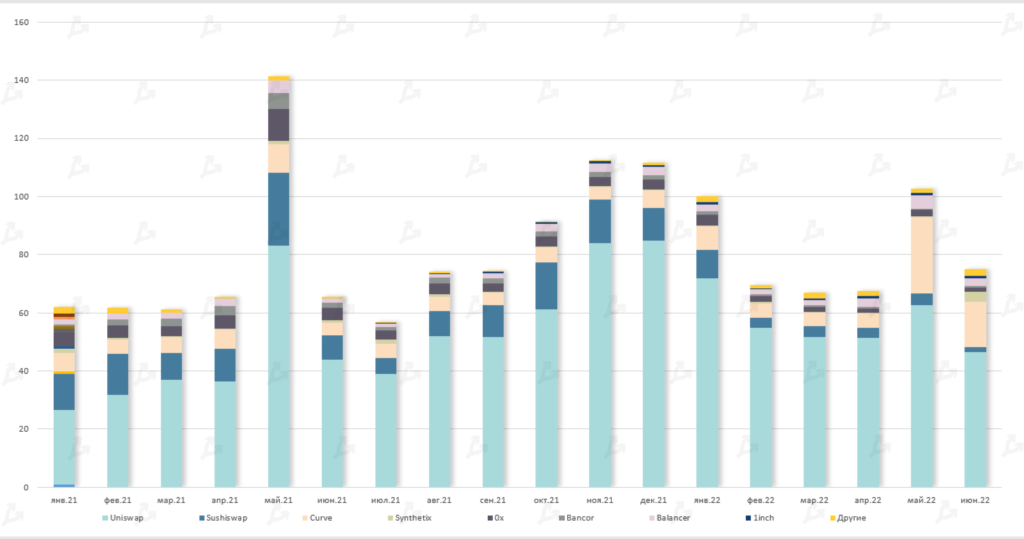

DEX и L2

Объем торгов на децентрализованных Ethereum-биржах, млрд $. Данные: Dune Analytics.

Объем торгов на децентрализованных Ethereum-биржах, млрд $. Данные: Dune Analytics.

- В июне объем торгов на децентрализованных Ethereum-биржах достиг $75 млрд, что ниже показателя мая, но выше значений с февраля по апрель.

- Curve второй месяц подряд является основным мостом с синтетическими активам в DeFi-сегменте (stETH и WBTC). Показатель протокола по итогу месяца составил $15 млрд.

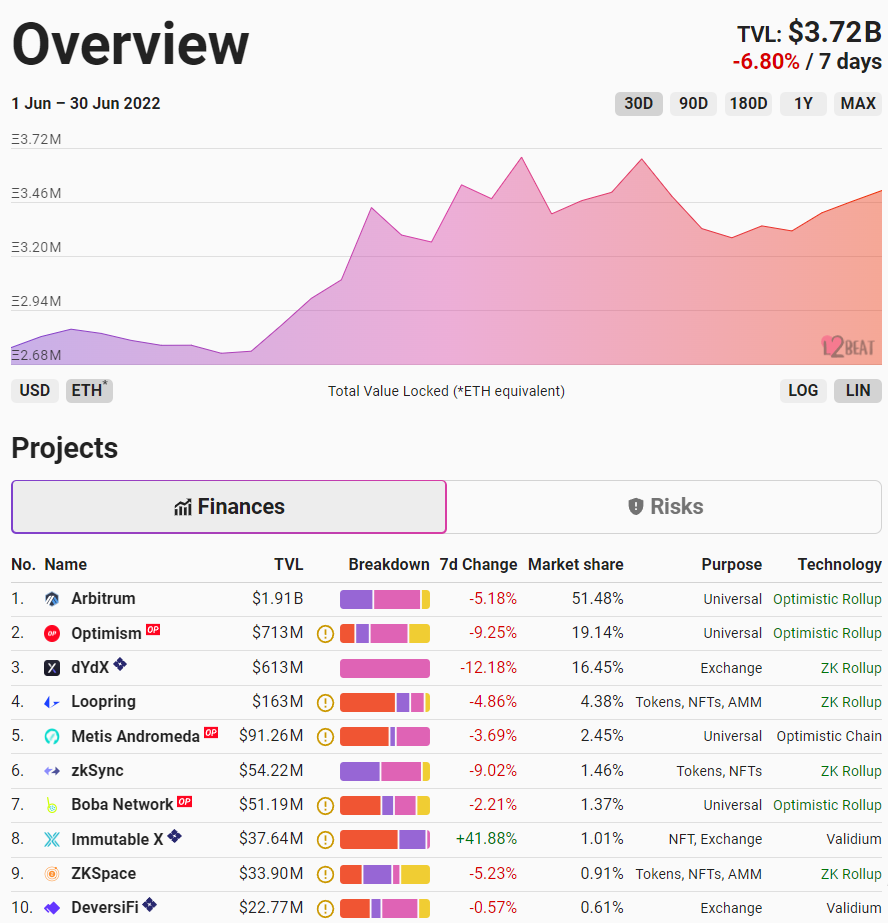

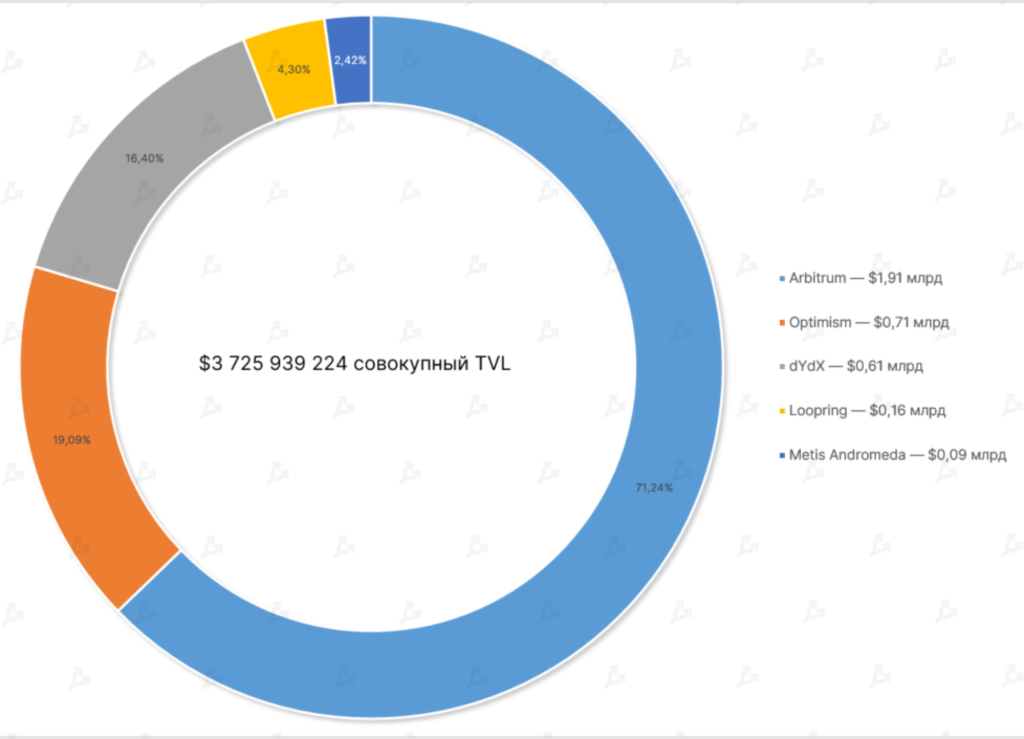

TVL в L2-протоколах сети Ethereum, в ETH и $. Данные: L2Beat.

TVL в L2-протоколах сети Ethereum, в ETH и $. Данные: L2Beat.

- Несмотря на просадку курса Ethereum, объем монет в L2-решениях для масштабирования сети вновь вырос до рекордных 3,5 млн ETH (в моменте 3,8 млн ETH).

- Протокол Arbitrum анонсировал раздачу бесплатных NFT за участие в образовательном мероприятии Odyssey, призванном познакомить пользователей с экосистемой. По результатам первой недели ончейн-активность оказалась выше предусмотренных сетью возможностей — в моменте комиссии в L2-сети взлетели выше, чем в блокчейне Ethereum. Разработчики отложили мероприятие до развертывания обновления Nitro, которое повысит масштабируемость Arbitrum.

Стейблкоины

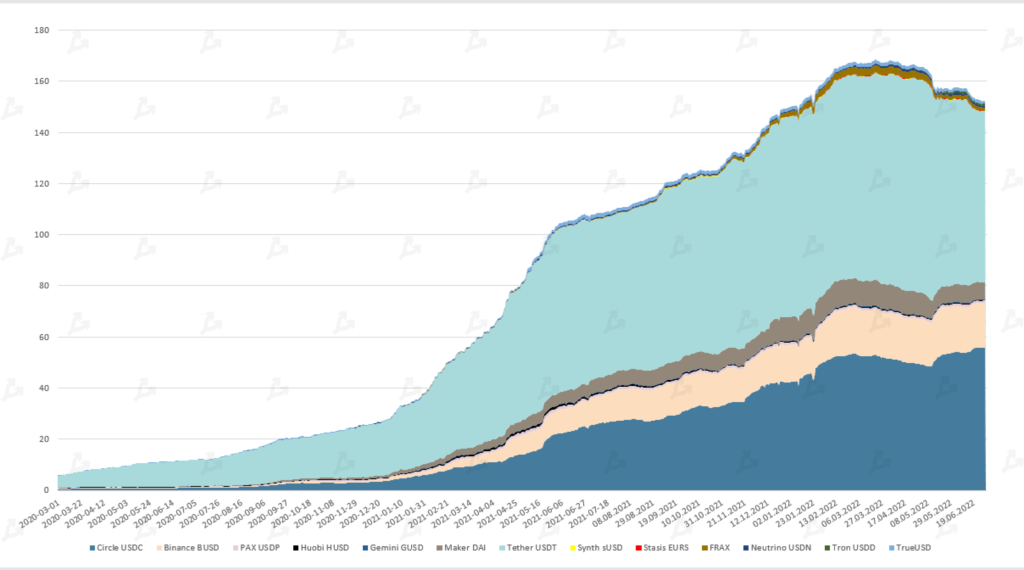

Рыночная капитализация стейблкоинов, млрд $. Данные: Glassnode, Terra Analytics.

Рыночная капитализация стейблкоинов, млрд $. Данные: Glassnode, Terra Analytics.

- В июне рыночная капитализация стейблкоинов сократилась до $152 млрд.

- В то время как подавляющее большинство эмитентов, включая Tether, уменьшило эмиссию, Circle, наоборот, увеличила предложение USDC до 55 млрд. Разрыв с USDT уменьшается — у Tether в обращении 67 млрд монет.

- В течение месяца внимание в сегменте был приковано к алгоритмическому стейблкоину USDD от TRON. Несмотря на избыточное обеспечение и активную ребалансировку активов, 20 июня курс стейблкоина обрушился до $0,81 (Huobi), в то время как на других платформах лишь до $0,91. К концу месяца привязка к $1 была восстановлена.

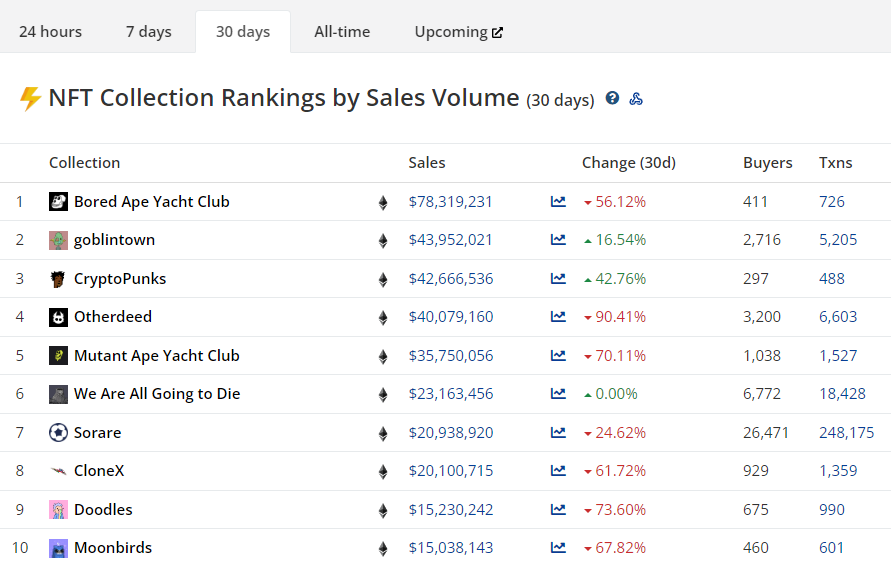

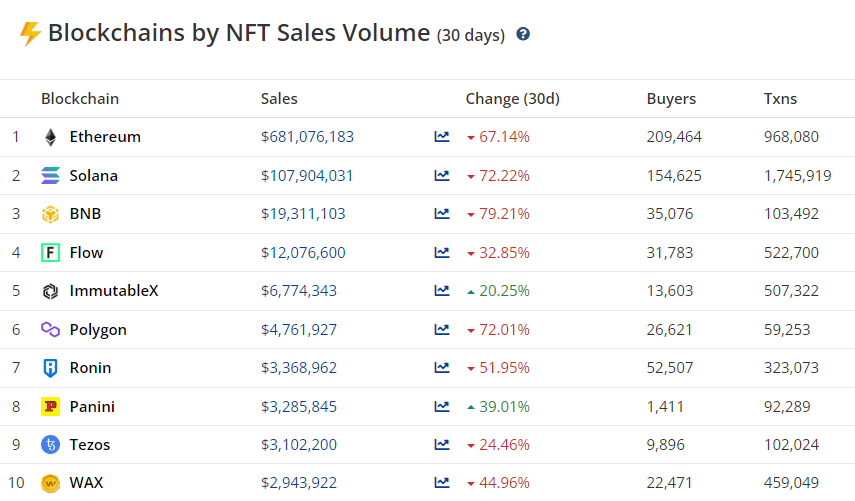

NFT и GameFi

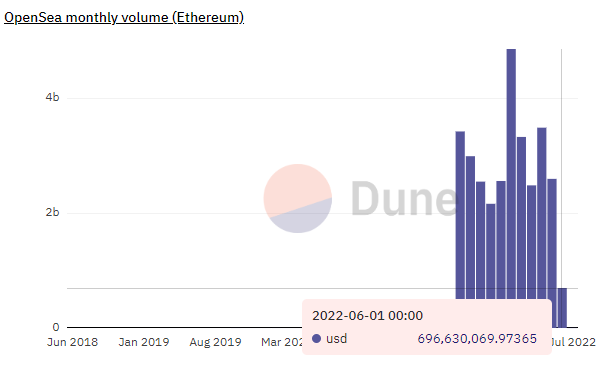

Объем торгов на NFT-маркетплейсе OpenSea, млрд $. Данные: Dune Analytics.

Объем торгов на NFT-маркетплейсе OpenSea, млрд $. Данные: Dune Analytics.  Объем продаж NFT на разных блокчейнах. Данные: Cryptoslam.

Объем продаж NFT на разных блокчейнах. Данные: Cryptoslam.  Объем продаж NFT-коллекций. Данные: Cryptoslam.

Объем продаж NFT-коллекций. Данные: Cryptoslam.

- Стагнация в NFT-сегменте усилилась. Объем торгов ведущими коллекциями упал более чем на 50%. Некогда популярные участки виртуальной земли Otherdeed из метавселенной Bored Ape Yacht Club зафиксировали падение объемов на 90%.

- В разрезе блокчейнов позитивную динамику показали лишь ImmutableX и Panini. Активность в подавляющем большинстве ведущих блокчейнов упала более чем на 50% по сравнению с прошлым негативным месяцем.

- В очередной раз динамику в сегменте отражает ведущий маркетплейс OpenSea. Объем торгов по итогам месяца оказался минимальным в 2022 году — чуть менее $700 млн.

Активность крупных игроков

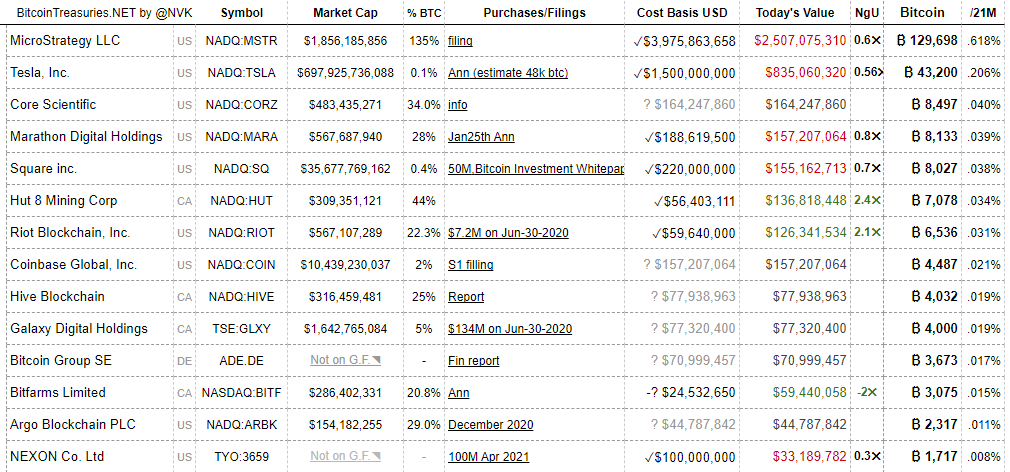

Крупнейшие публичные компании, удерживающие в резервах биткоин. Данные: Bitcoin Treasuries.

Крупнейшие публичные компании, удерживающие в резервах биткоин. Данные: Bitcoin Treasuries.

- MicroStrategy приобрела дополнительные 480 BTC по средней цене около $20 817.

- По состоянию на 1.07.2022 поставщик аналитического ПО удерживает на балансе 129 698 BTC ($2,5 млрд по курсу на момент написания). При этом базовая стоимость инвестиций MicroStrategy составляет $3,97 млрд. Таким образом, «бумажный» убыток компании составляет почти $1,5 млрд.

- На фоне просадки правительство Сальвадора приобрело дополнительные 80 BTC на общую сумму $1,52 млн.

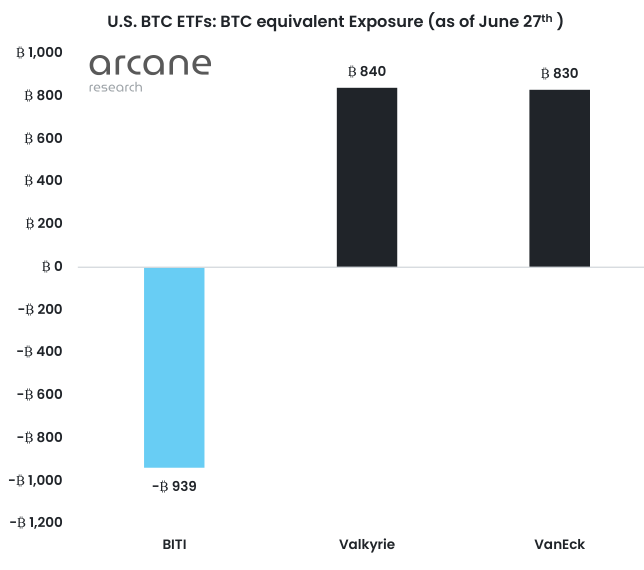

Объемы активов ETF на базе биткоина. Данные: Arcane Research.

Объемы активов ETF на базе биткоина. Данные: Arcane Research.

- В июне ProShares запустила первый в США обратный биржевой биткоин-фонд (BITI), который позволяет инвесторам открывать короткие позиции по криптовалюте.

- Примерно за неделю объем активов BITI превзошел показатели ETF от Valkyrie и VanEck.

- Теперь ProShares управляет двумя крупнейшими биткоин-ETF в США. Крупнейший фонд компании — Bitcoin Strategy ETF (BITO) — с объемом активов, эквивалентным 32 715 BTC.

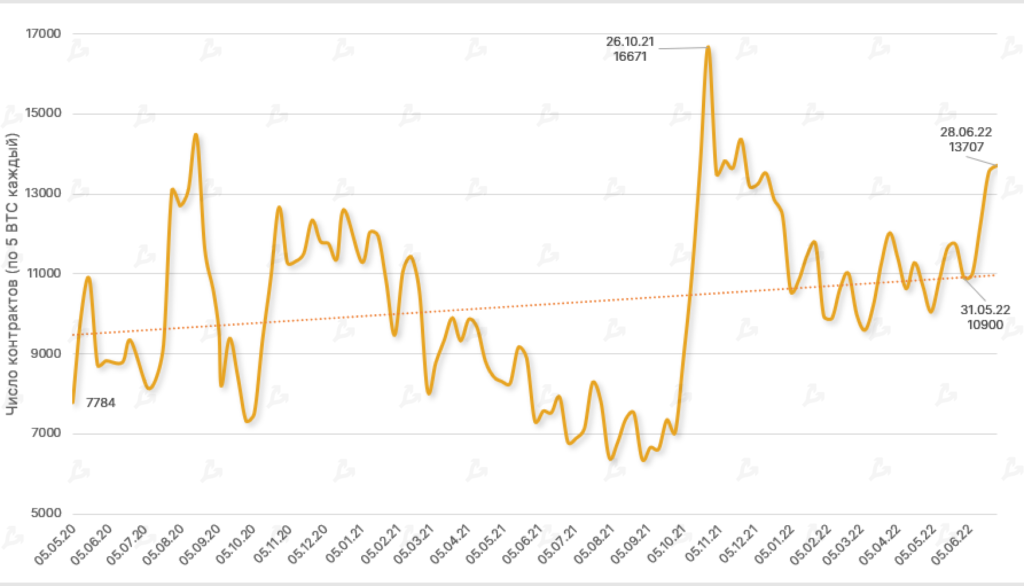

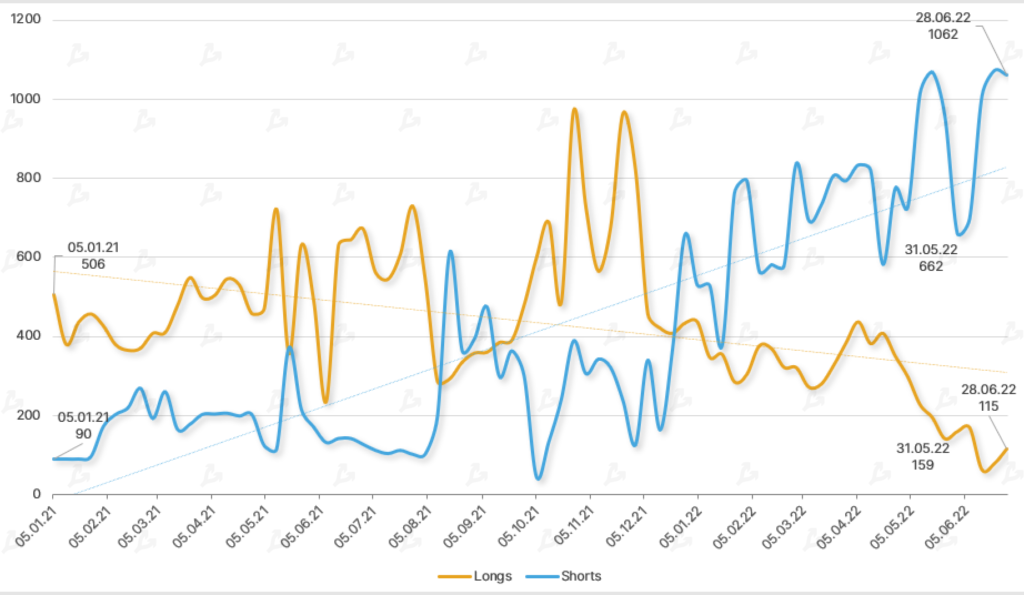

Динамика открытого интереса по биткоин-фьючерсам на CME. Данные: CFTC.

Динамика открытого интереса по биткоин-фьючерсам на CME. Данные: CFTC.

- Открытый интерес по биткоин-фьючерсам на регулируемой бирже CME в июне вырос на 25,7%.

- Хедж-фонды и другие крупные игроки категории Non-Commercial активнее наращивают лонги, хотя раньше у них преобладали короткие позиции.

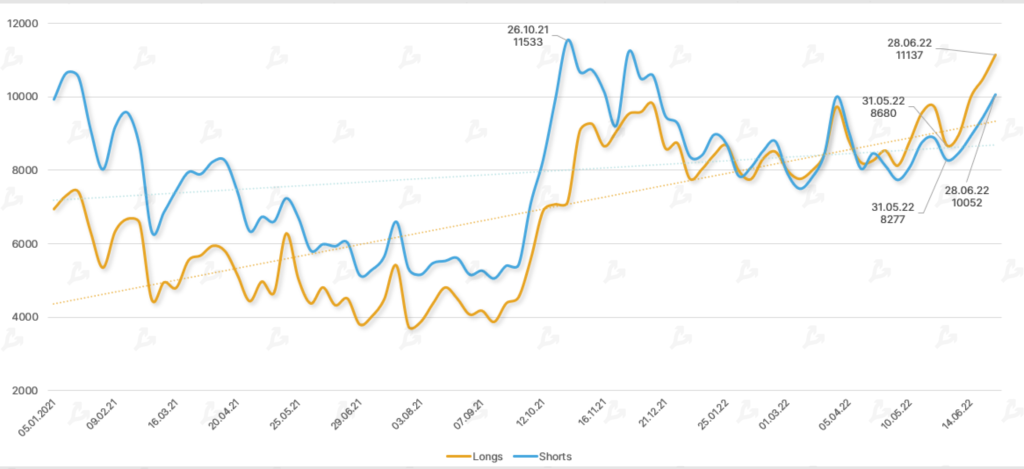

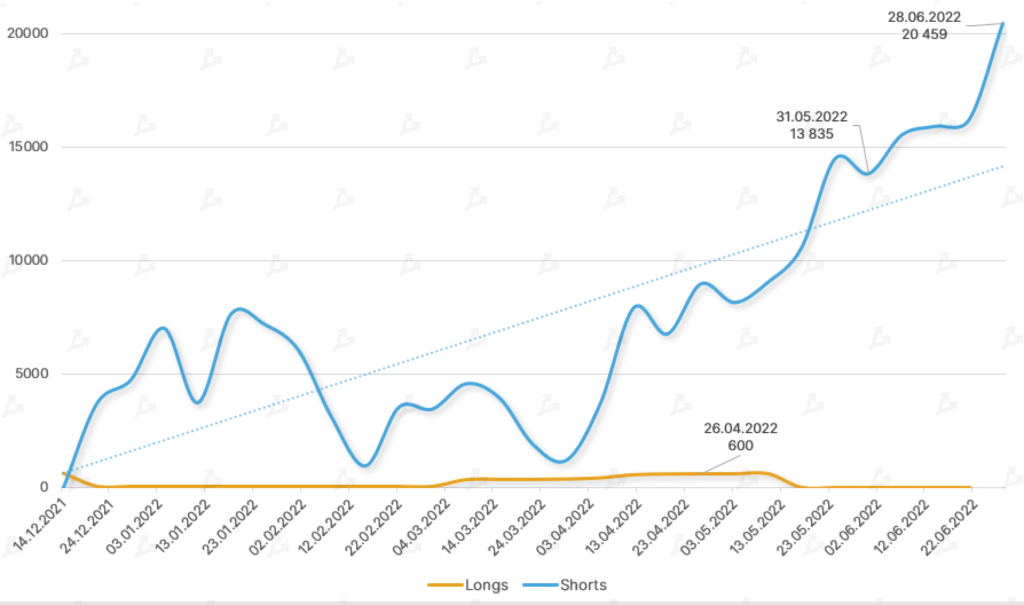

Динамика позиций крупных игроков-институционалов (Commercial) на CME. Данные: CFTC.

Динамика позиций крупных игроков-институционалов (Commercial) на CME. Данные: CFTC.  Динамика позиций Commercial по микрофьючерсам на Ethereum. Данные: CFTC.

Динамика позиций Commercial по микрофьючерсам на Ethereum. Данные: CFTC.

- У институционалов (Commercial) значительно преобладают короткие позиции по биткоин-фьючерсам.

- По инструментам на базе Ethereum ситуация примерно схожая. Однако можно отметить стремительный рост шортов (+47%) по микро фьючерсам среди Commercial при полном отсутствии лонгов.

Крупные венчурные раунды

$150 млн

ориентированная на институционалов криптовалютная платформа FalconX в ходе раунда финансирования Серии D. Компанию оценили в $8 млрд.

$130 млн

NFT-маркетплейс Magic Eden в рамках инвестраунда Серии B. Торговую площадку оценили в $1,6 млрд.

$113 млн

индонезийская биткоин-биржа Pintu от Pantera Capital и других инвесторов.

$107 млн

криптокастодиан Prime Trust по итогам раунда финансирования Серии B.

$100 млн

Solana Ventures и Solana Foundation привлекли в фонд для инвестиций в южнокорейские стартапы с упором на DeFi, NFT и GameFi.

$66 млн

поставщик блокчейн-инфраструктуры InfStones от SoftBank, GGV Capital и других инвесторов.

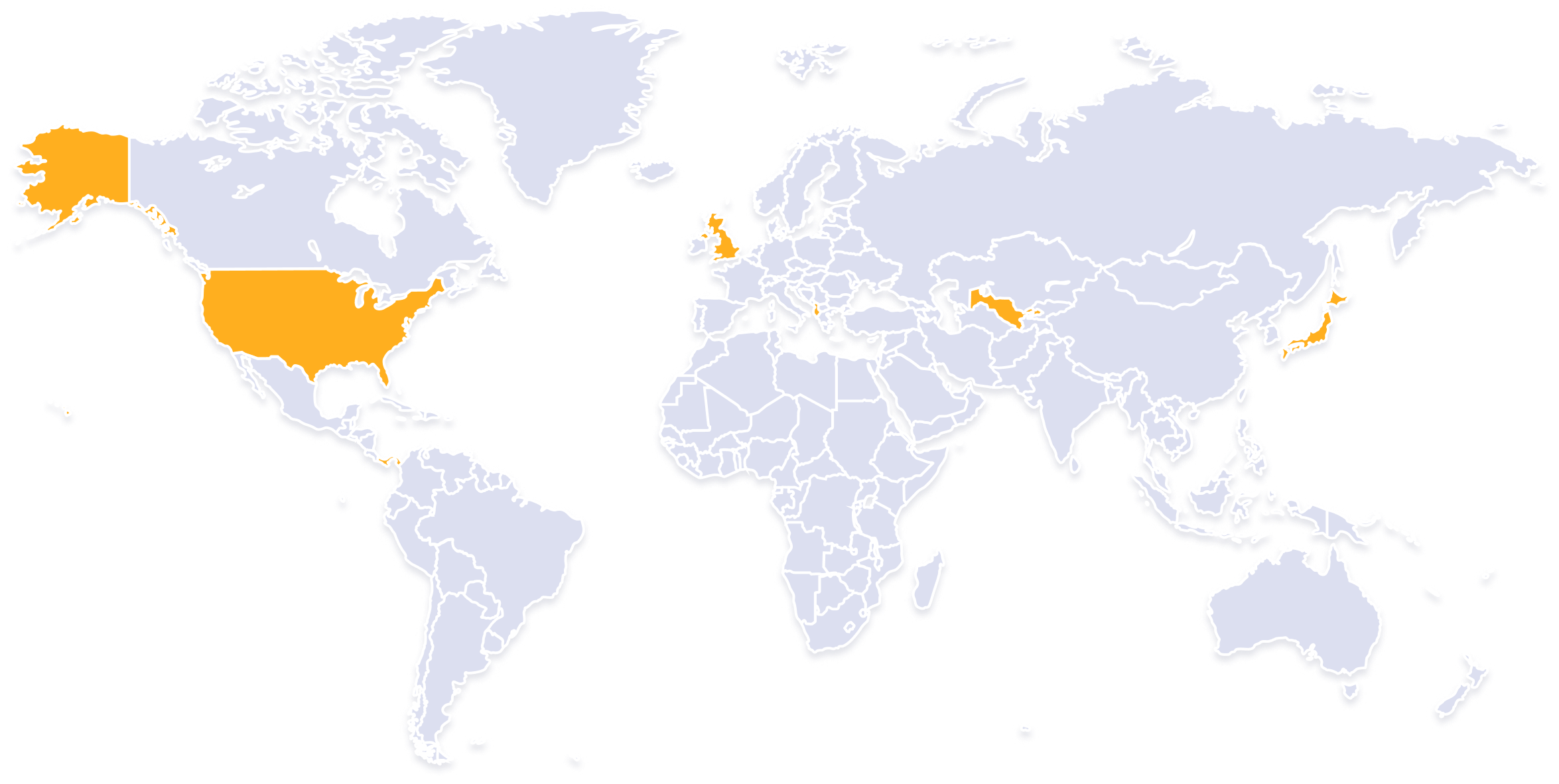

Регулирование

В Японии приняли закон о стейблкоинах. Президент Панамы отклонил законопроект о криптовалютах из-за рекомендаций FATF.

- Глава ФРС США: мы пристально следим за происходящем на рынке криптовалют.

- Гэри Генслер: SEC США займется регулированием крипторынка совместно с CFTC.

Глава ЕЦБ призвала к контролю за криптокредитованием. В Великобритании предложили меры по защите от краха стейблкоинов. Албания введет налогообложение для криптовалют. В Узбекистане прописали требования для майнеров.

События месяца

Команда Ethereum перевела тестнет Ropsten на алгоритм Proof-of-Stake

Разработчики Ethereum перевели тестовую сеть Ropsten на алгоритм консенсуса Proof-of-Stake (PoS). Обновление стало генеральной репетицией перед полноценным переходом к Ethereum 2.0.

Как проблемы Celsius, 3AC и stETH повлияют на цену Ethereum и рынок криптовалют

Только улеглась пыль после краха Terra, как в центре внимания Celsius и хедж-фонд Three Arrows Capital (3AC). Крупные игроки близки к банкротству, что может повлиять на весь рынок криптовалют. Подливает масла в огонь и Alameda Research, которая активно продает токен stETH.

Как связаны Celsius, 3AC и stETH? Как повлияет на рынок их потенциальное банкротство и возможный обвал «стейкингового эфира»?

Команда Solana представила ориентированный на Web3 смартфон Saga

Solana представила набор инструментов Solana Mobile Stack для мобильных разработчиков на Solana и собственный смартфон Saga на базе Android. Устройство призвано обойти ограничения, введенные Google и Apple, и открыть пользователям беспрепятственный доступ к Web3.

Coinbase сократит около 18% сотрудников

В июне криптовалютные компании анонсировали массовые сокращения сотрудников из-за наступления криптозимы. В их числе американская криптобиржа Coinbase, Crypto.com, BlockFi, Bybit и многие другие. Исключением стала Binance, заявившая о намерении расширить штат.